Depuis 2008, Conscience Sociale suit au quotidien les évolutions du marché des Bons du Trésor américain, et publie régulièrement

des notes sur ce sujet. Cet intérêt est justifié par le fait que ces Bons du Trésor sont la forme la plus concrète et la plus fondamentale de l'influence mondiale des Etats-Unis. Tout ce qui reste aujourd'hui de la puissance des U.S. réside uniquement dans la capacité de son gouvernement à émettre de

nouvelles dettes, qui

servent en grande partie à entretenir le budget de la Défense, donc directement l'influence géostratégique mondiale des U.S. Les dettes étant très majoritairement émises sous forme de Bons du Trésor, ces derniers constituent le pilier du "mur dollar" dans le système monétaire mondial actuel.

La période actuelle est avant tout une période de transition historique, où des situations de statu quo se dénouent brusquement, des nouvelles dynamiques se mettent en place et convergent vers de nouveaux équilibres, et l'ordre global ancien, désuet, est rapidement abandonné. Nos travaux d'anticipation politique s'attachent à discerner les signaux faibles dans cette période, par nature incertaine, afin de permettre avant tout

aux décideurs, à leurs proches conseillers, et à la société civile de rationaliser leurs prises de décision (ou leurs avis). Bien que les publications de Conscience Sociale soit suivies par un certain nombre de traders, ces analyses n'ont jamais vocation de conseils en investissement ou de spéculation financière. Les véritables enjeux sous-jaçents ne justifient pas que l'on s'y attache.

Nous allons détailler maintenant les dernières évolutions de ce marché des Bons du Trésor américain qui connaît des retournements de grande ampleur

Une partie de ce bilan étant constituée de dette publique émise par l'état fédéral américain, il faut aussi suivre l'évolution du pourcentage de la dette fédérale totale détenue par la Réserve Fédérale (le tracé superposé des 2 séries temporelles disponibles en montre la continuité) :

Quelle signification ou nouvelle tendance déceler en 2012 sur ce graphique ? Il est certes très pertinent quand on le compare avec les pourcentages des autres détenteurs de la dette publique U.S. (voir ci-dessous), mais quelle tendance forte en tirer pour le futur ? Si c'est un élément important de réflexion, il ne constitue pas la réponse complète. Remarquons au passage que nous étudions ici un montant notionnel des Bons du Trésor américain.

En rouge: part de détention des Bons du Trésor U.S. par la Fed;

En vert: part de détention des Bons du Trésor U.S.

par les Institutions Etrangères (banques centrales)

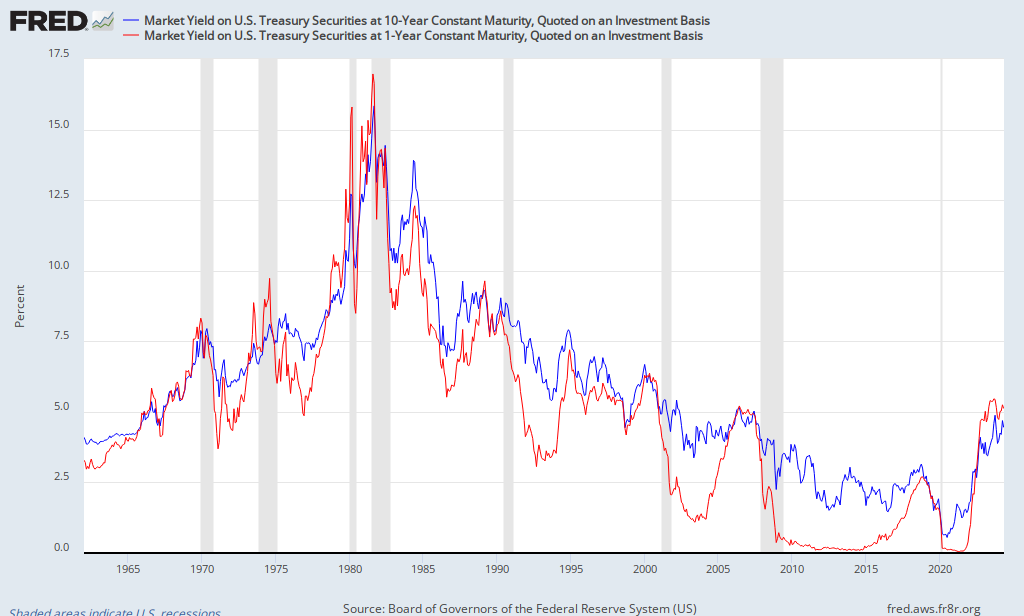

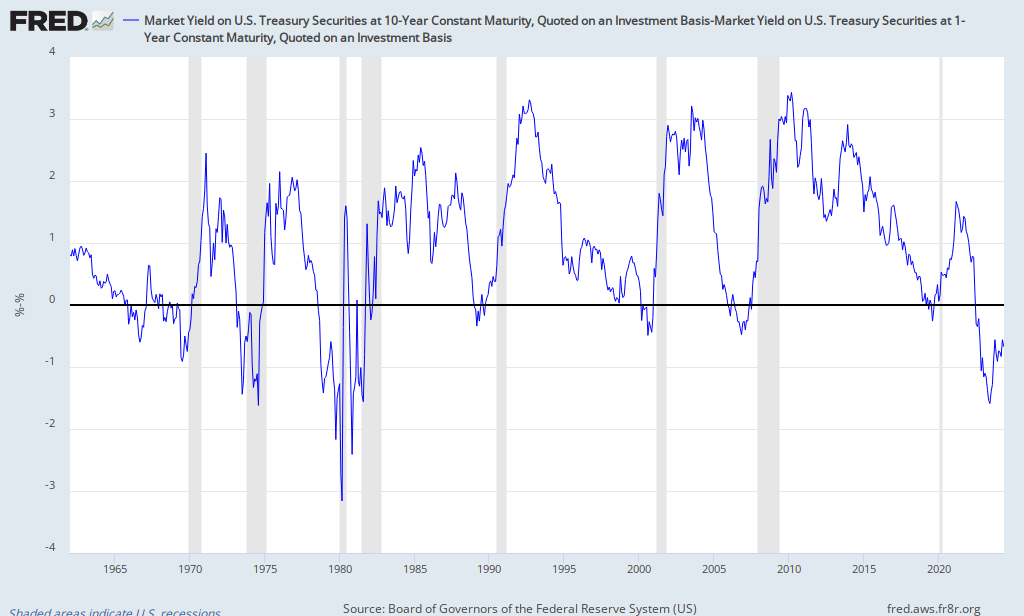

Le deuxième grand moyen d'action d'une politique monétaire concerne bien sûr les taux directeurs. Nous avons récemment discuté de ce sujet, notamment au travers de

l'évolution de l'écart entre les taux d'intérêt à 1 an et à 10 ans. On pouvait alors s'apercevoir que la politique monétaire mise en œuvre en 2012 par la Fed avait des effets différents, émoussés, par rapport à l'indicateur étudié. Il pouvait nous donner certaines tendances indirectes sur le futur, mais il ne donnait pas une réponse complète.

Il s'agit alors de s'intéresser à la constitution plus détaillée du bilan de la Fed :

Evolution du montant des principaux constituants

du bilan de la Fed, entre 04/2008 et 07/2012.

Et en particulier sur l'évolution du montant des Bons du Trésor américain :

La stabilité du montant depuis mi 2011 doit faire réfléchir. Comment se traduit donc les politiques monétaires non conventionnelles de la Fed depuis cette période ? Nous devons zoomer sur les part relatives des différentes maturités des Bons du Trésor pour mieux comprendre ce qui est en train de se passer:

Le tracé vert correspond au pourcentage des Bons du Trésor américain détenus par la Fed, avec une maturité de 1 à moins de 5 ans; le tracé rouge aux maturités de 5 à moins de 10 ans; le tracé bleu aux maturités de 10 ans et plus.

L'évolution est spectaculaire: cette semaine pour la toute première fois, la part des Bons du Trésor de maturité court terme est passée sous celle des Bons à long terme. On observe très nettement les effets des programmes M.E.P. et LSAP (QE3) de la Fed, qui visent à racheter massivement des Bons long terme et de vendre à la place des Bons court terme, dans l'objectif affirmé de continuer à faire baisser les taux longs.

Au-delà du mécanisme du "twist" des taux, là où ça devient plus intéressant, c'est quand on investigue ce que représente le massivement dans la politique monétaire suivie.

Les pentes des courbes de la figure précédente nous le laissait présager, mais une

étude de Stone & McCarthy reprise par ZeroHedge a révélé en septembre dernier que la Fed possédait déjà

27% de tous les Bons du Trésor américain émis, quand on calcule ceux-ci en

équivalents rapportés à la maturité à 10 ans au lieu de la simple valeur notionnelle :

De plus cette part s'accroît actuellement de 12% du volume total par an. Dans certaines tranches de maturité, la Fed possède déjà 70% du volume, qui est la limite supérieure que s'impose actuellement la Fed... et dont nul ne sait combien de temps encore elle tiendra :

Ces valeurs sont cruciales car quand on en vient à définir les

expositions aux risques sur le marché obligataire, tout est rapporté en équivalents de maturité à 10 ans. Cette exposition et cette gestion du risque lié à leur portefeuille est bien sur déterminante pour les

détenteurs des Bons du Trésor américain, qu'ils soient Banques Centrales étrangères, hedge funds, ou fonds de pension. D'après nos estimations, les banques commerciales ne possèdent que 5% environ du montant notionnel de l'ensemble des Bons du Trésor, et sont donc moins concernées... bien qu'on parle quand même en centaines de milliards de dollar.

On doit alors se rendre à l'évidence: la Fed a pris l'initiative d'entamer une course contre la montre, contre le crash obligataire.

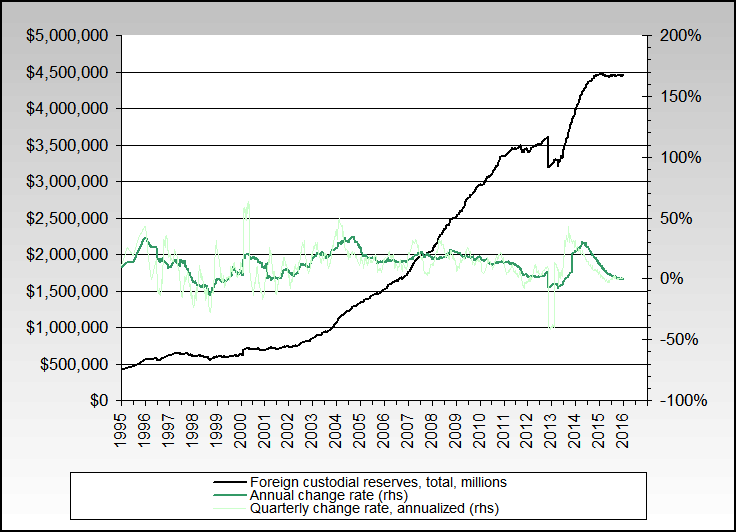

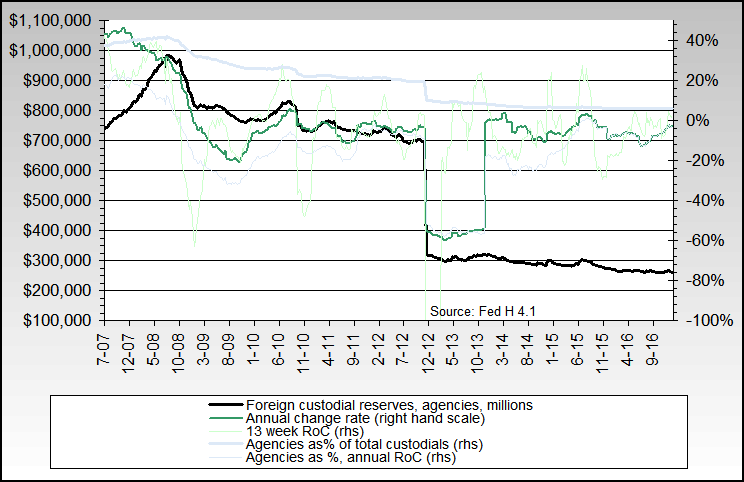

En effet, la Fed a bien annoncé un programme de rachat sans aucune limite. Elle est déjà quasiment le seul acteur qui achète sur ce marché, comme le montre ce graphique (notez la forte baisse récente du tracé noir) :

Evolutions des flux sur les marchés internationaux de capitaux U.S., en moyenne glissante annuelle

A la vitesse actuelle, c'est à dire sans évènement exigeant une accélération du programme, elle pourrait se retrouver détentrice de 70% de tous les Bons du Trésor américain (en équivalent de maturité 10 ans) en juin 2016. Goldman Sachs prévoit eux un programme QE3 jusqu'en juin 2015, c'est à dire avec une part de 58% pour la Fed. Le marché des Bons du Trésor américain long terme, aujourd'hui déjà largement soumis à la Fed, se retrouverait... sans marché du tout ! On attendrait en effet pour ces Bons un stade ultime du libéralisme, où l'acteur dominant phagocyte purement et simplement le marché. On ne peut même plus dire que le marché est distordu, asymétrique, ou que la Fed est devenu le marché : le marché n'existe plus du tout, c'est un monopole. Les prix sont dictés.

La stratégie de la Fed devient limpide : une fois arrivée dans cet état, elle décide de la valeur des taux longs aussi facilement que celle des taux de base (Fed Funds rates). Il n'y a plus aucun risque de crash obligataire sur les Bons du Trésor américain (U.S. Treasury), plus de risque d'envolée des taux longs, même si l'inflation augmente fortement. Les quelques détenteurs éparts des Bons du Trésor restants seront obligés par la force du fait accompli de vendre au prix convenu par la Fed, quand ils souhaitent vendre. Il faut aussi comprendre par là qu'une telle politique de taux longs rabaissés se fait au détriment des millions de séniors américains. Les fonds de pension n'auront jamais les rendements attendus pour payer les retraites aux taux prévus. Après la génération des jeunes sans futur, c'est au tour des séniors d'être laissés pour compte par une politique sociale destructrice.

Une deuxième partie du programme QE3 réside dans le rachat massif (0,9 trillion de dollar) de Mortgage-Based Securities (MBS), qui purgent les mauvais assets financiers des banques et transforme de fait la Fed en bad bank. En effet, le programme QE3 prévoit la revente des MBS et Bons du Trésor uniquement après que les taux courts seront remontés, c'est à dire exactement quand la Fed décidera que les conditions économiques rendent ceci possible, c'est à dire nul ne sait quand : dans 15, 25 ans, ou plus. Ce qui est important dans le principe, c'est que cette date n'est pas arrêtée : c'est quand la Fed le décidera, et si elle le décide un jour.

En conservant ainsi sa capacité à émettre indéfiniment de la dette à taux maîtrisés, et indépendamment de l'état de son économie, les U.S. pensent ainsi parvenir à préserver le statu quo sur l'utilisation du dollar comme base de référence du système monétaire international.

La question à se poser maintenant, c'est de savoir comment les autres pays vont réagir face à cette politique monétaire qui relève davantage du

Gustav que du bazooka. Cette question est intimement liée à l'évolution du système monétaire international. Les Etats-Unis ont décidé d'isoler à l'issue du programme QE3 l'évolution du dollar de toute influence extérieure, dans une bulle hors d'atteinte. C'est une des dernières conséquences de la dislocation géopolitique mondiale mise en évidence par le LEAP dans ses publications mensuelles d'anticipation politique (GEAB). Nous avons signalé les flux sur les marchés des capitaux U.S. (TIC) plus avant, et pour lesquels cette dislocation se signale de manière abrupte :

Il semble donc que les autres acteurs mondiaux aient rapidement décidé de réagir. Il est significatif que l'échelle de temps considéré pour le programme QE3 soit à peine plus court que le délai auquel on s'accorde pour considérer l'évolution du yuan vers la pleine convertibilité (4 à 5 ans). Ce n'est pas un hasard car comme le disait Gramsci, l'essence de toute crise c'est quand le vieux se meurt et le jeune hésite à naître.

Sans conclure du tout à un simple remplacement du dollar par le yuan (ou par l'euro), le futur système monétaire international ne sera pas bâti sur les ruines laissées vacantes du système dollar. Il devra se développer pour entrer en compétition parallèle et non pas frontale avec lui, et grandir jusqu'à le rendre obsolète. Sa croissance sera favorisée par le déclin des forces vives du vieux système dollar, mais le jeune devra compter sur de multiples stratégies de résistance qui n'auront d'autres destinées que de gagner du temps. La crise avortée de l'éclatement de la zone euro, précédent avatar de la guerre monétaire, en était un exemple. Le résultat pour l'Europe a été une prise de conscience accélérée des processus historiques à l'oeuvre, que nous décrivons avec le LEAP depuis plusieurs années. En effet la construction positive et collective de l'histoire passe en ces temps par la compréhension coordonnée des tendances de fond et émergentes.

[Sources utilisées pour les graphiques: Federal Reserve of St Louis, Nowandfutures.com, ZeroHedge.com; Les responsables des 2 premiers sites mettent à jour régulièrement les données qui servent à la génération dynamique des graphiques affichés dans cet article.]

MAJ 17/12/2012 : Bibliographie complémentaire

Demand for U.S. Debt Is Not Limitless, WSJ, 03/2012

Who Else Is Buying U.S. Treasuries? , Bianco Research, 06/2012

MAJ 16/12/2013 :

La Fed possède désormais un tiers de l'ensemble du volume des UST rapporté à une maturité de 10 ans (

source):