La dislocation du monde depuis le début de la crise vaut aussi pour le prix du pétrole. Il est néanmoins frappant de constater à quel point, ainsi que de voir que personne n'en parle, ou alors en terme de simple "anomalie transitoire". La FTC ne semble enquêter que sur les fluctuations de prix et la suspicion de leur manipulation, et moins sur les écarts entre index.

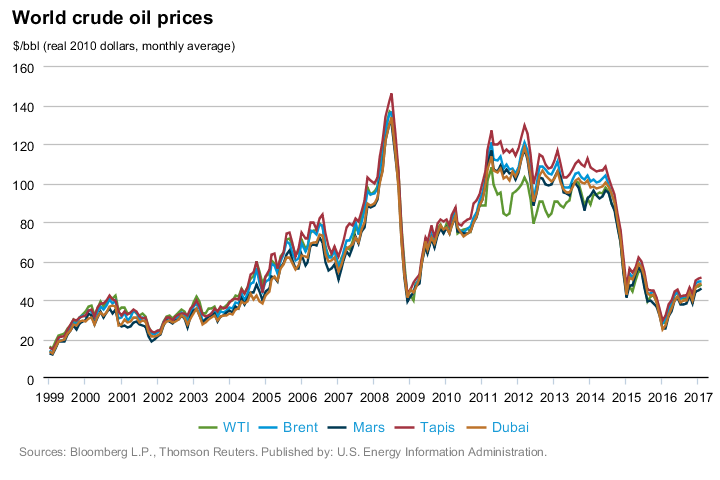

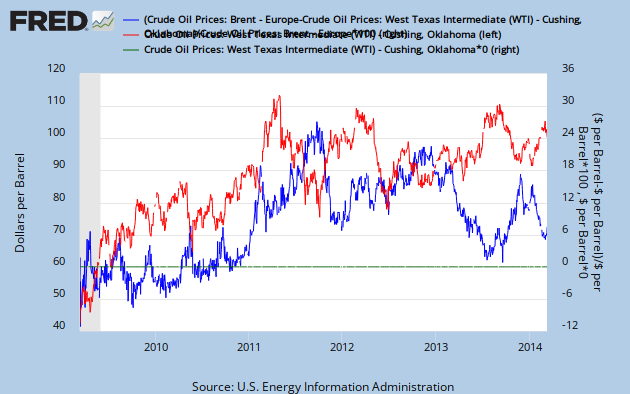

Commençons par regarder les 2 index principaux de ce marché du pétrole, depuis 1 an glissant: à ma gauche le WTI Crude, et à ma droite le Brent Crude.

Alors que l'historique de ces index montre habituellement un écart d'environ 1%, depuis fin février 2011 le WTI a dérivé en quelques semaines pour se situer 20 à 25% moins cher que le Brent. Alors que le Brent persiste depuis cette date au-dessus du palier de 100$, le cours du WTI cherche à s'en éloigner. C'est un comportement extraordinaire pour deux matières premières aussi similaires (et ceci même si l'on compare des bruts avec des densités API équivalentes), si on croit aux vertus des marchés "purs et parfaits" !

Outre l'écart des prix de ces index, c'est bien aussi la durée de persistance de cet écart qui doit être expliquée - si vraie explication il y a, c'est à dire si elle est communicable en toute transparence. Vu le silence assourdissant des spécialistes en place qui se bornent à dire que "le WTI a perdu son statut d'index de référence", nous pensons au contraire que c'est une affaire d'opacité, d'occultation, et qu'il ne faut pas attendre d'explication que l'on ne soit pas allé chercher soi-même.

Cherchons des similitudes: à quoi raccrocher l'index WTI? Aux USA, d'après la définition donnée par Wikipedia. On peut alors s'intéresser aux autres index des bourses au pétrole dans le monde

(note: cette page de l'EIA a ensuite été modifiée en 2012 et ne fait plus apparaître les informations, mais on peut trouver une archive. La nouvelle page (également ici) ne fait désormais apparaître qu'une petite "sélection" de bruts. Remarquons aussi que de nombreux prix, même si ils datent d'une année, sont "Withheld to avoid disclosure of individual company data". On appréciera ici la transparence du marché du pétrole, qui est pourtant une caractéristique essentielle au concept de marché).

Et on remarque immédiatement que :

(note: cette page de l'EIA a ensuite été modifiée en 2012 et ne fait plus apparaître les informations, mais on peut trouver une archive. La nouvelle page (également ici) ne fait désormais apparaître qu'une petite "sélection" de bruts. Remarquons aussi que de nombreux prix, même si ils datent d'une année, sont "Withheld to avoid disclosure of individual company data". On appréciera ici la transparence du marché du pétrole, qui est pourtant une caractéristique essentielle au concept de marché).

Et on remarque immédiatement que :

- la plupart des index évoluent avec une faible différence entre eux, sur toute la durée de l'historique, y compris par rapport à la moyenne de l'index composite de l'OPEC. Les variations plus importantes, dues à des ruptures logistiques, ne durent pas.

- les seuls index présentant un autre comportement sont ceux du Canada, et du Mexique

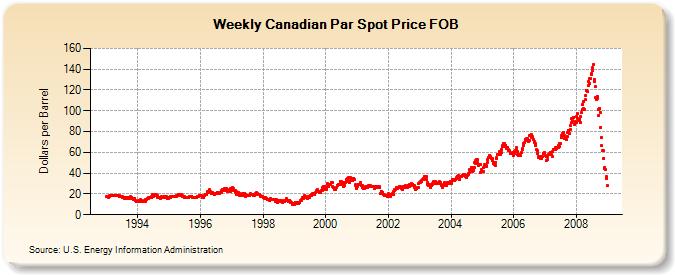

- et ces derniers présentent cet écart exactement depuis juillet 2008, date du plus haut sommet des prix du pétrole, avec une tendance nettement accélérée depuis fin février 2011 :

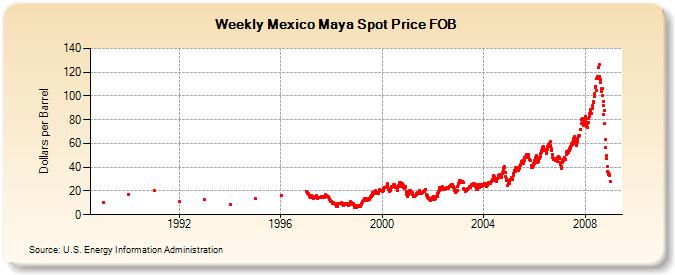

[ note: Ces images ont ensuite été retirées du site web de l'EIA en 2012. Je les remplace par les copies suivantes, mais qui ne présentent l'historique que jusqu'à fin 2008. Cliquez sur le lien pour voir l'historique complet de chaque index. ]

Mexico Maya Spot Price FOB (full history with monthly data)

Canadian Hardisty Spot Price FOB (history since 2010 of Canadian Light prices with monthly data)

Canadian Par Spot Price FOB (history of Lloydmonster prices with monthly data)

(cliquez pour agrandir)

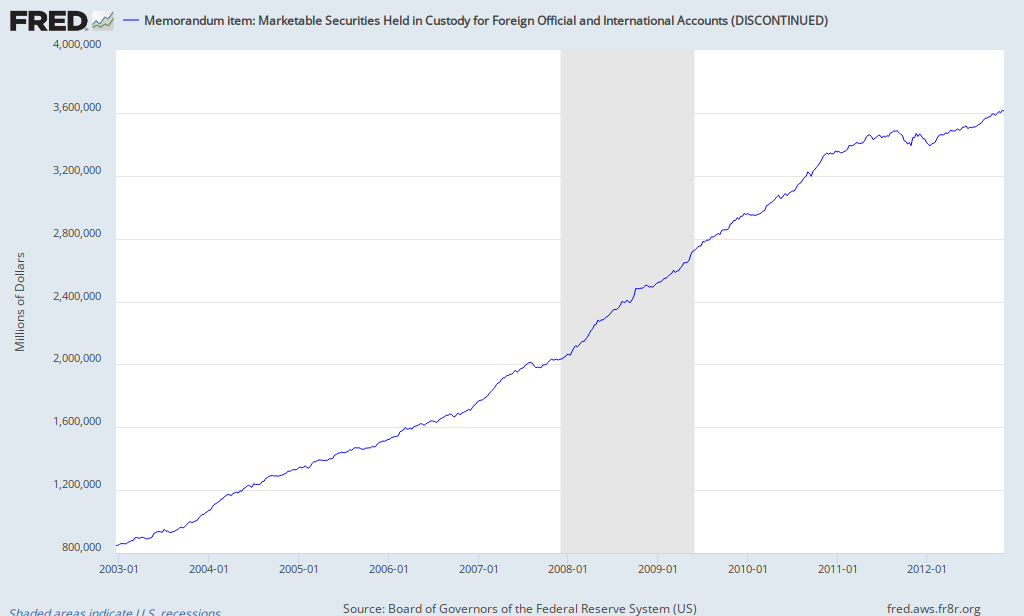

Ces 3 index représentent une partie très importante (28%) de l'approvisionnement en pétrole brut des USA. Le Canada est le premier fournisseur de pétrole des USA en volume, et le Mexique le 3ème. A cette part il faut rajouter la production locale des USA, au prix du WTI, équivalente à 60% des importations de pétrole brut. La facture pétrolière des USA est donc d'au moins 20% plus faible que s'ils se fournissaient au prix normal du spot, comme les autres pays. Pour un cours moyen à 100$ le baril cela représente une économie d'environ 107 milliards USD par an en ne comptant que le pétrole brut, au détriment en partie des revenus du Canada et du Mexique. Ces distorsions du marché permettent d'amoindrir les hausses du prix à la pompe, et une inflation qui reste galopante dans un pays aussi consommateur :

(cliquez pour agrandir)

On peut donc bien définir deux zones géographiques qui partagent le monde, chacune avec un prix du pétrole sensiblement différent. L'Amérique du Nord d'un côté avec un prix artificiellement bas, et de l'autre côté le reste du monde avec un prix sensiblement plus élevé. Et on comprend que, apparue lors du franchissement de la barre symbolique des 3$ le gallon, "l'anomalie" du WTI ne va pas disparaître puisqu'il s'agit de maintenir par ce biais gigantesque le prix à la pompe le plus bas possible. Ceci expliqué, vous pourrez regarder les jolies explications de l'EIA d'un autre oeil.

(Note: depuis ce billet, l'EIA - qui consulte Conscience Sociale - diffuse des informations complémentaires tous les deux mois sur les prix)

Mise à jour 6/1/2013 :

ajouts des notes, MAJ des liens et images

Mise à jour 28/6/2013 :

(Note: depuis ce billet, l'EIA - qui consulte Conscience Sociale - diffuse des informations complémentaires tous les deux mois sur les prix)

Mise à jour 6/1/2013 :

ajouts des notes, MAJ des liens et images

Mise à jour 28/6/2013 :