-------------------------

1- Accurate definitions

GOFO (Gold Forward Offered) rates are the rates at which Market Making Members LEND gold to forward date on a swap against US dollars.

GOFO depends also on the spread between the gold forward contract and the gold spot market.

GOFO rates are submitted at 10:30am and fixed at 11am (London time), LIBOR rates are requested between 11.00am and 11.20am and fixed shortly thereafter. The LBMA since 7/1989 sets GOFO by polling its major bank dealers (Bank of Nova Scotia – Scotia Mocatta, Barclays, Deutsche Bank, HSBC, Goldman Sachs, JP Morgan Chase Bank, Société Générale and UBS, knowing that some of them like Deutsche Bank have recently shut down their gold desk, following the LIBOR and Gold fix scandals).[*]

GOFO Rates means are given in % using 5 digits but their minimum absolute variation above zero is currently 1/600.

Sober Look: “As banks and other investors realized that gold prices can indeed drop significantly, many decided to hedge their positions by putting on gold forwards to lock in the price. A gold forward involves a future sale of gold at a fixed price. Whoever sold them the forward becomes long gold for future delivery. The forward provider will hedge her position by borrowing gold (via a lease) and selling it into the spot market. Now the forward provider will receive gold in the future on the forward contract and can deliver it against her lease, and is therefore fully hedged.”

fofoa: "As long as the GOFO rate is positive, the borrowing of dollars will cost you more debt service than borrowing gold. So it can be said that there is a bid from gold for dollars as long as the GOFO is positive! When it turns negative, it can be said there is NO bid from gold for dollars.

Remember, a lease is where you "rent out" an asset to derive an income stream. And a swap (like GOFO) is where you need a loan, so you offer an asset as collateral and then YOU pay the income stream to someone else.”

The forward contract is specific to LBM market. It is similar but not strictly equivalent to futures. In the GOFO market central banks are special warehousemen: they store only central banks gold, they can lease this gold to bullion banks, but usually do not sell or buy it in the open market (for instance because of CBGA agreement). In the strict perimeter of gold futures market warehousemen (bullion banks) store your gold but do not lease it.

To calculate the daily

derived gold lease rates (DGLR or usually called GLR), the GOFO rates means are subtracted from the corresponding values of the LIBOR (London Interbank Offered Rates) US dollar means:

LIBOR minus GOFO = Derived Gold Lease Rate

LBMA tables use the ‘LIBOR minus GOFO’ label.

12 month GOFO data serie since 7/18/1989 (green); DGLR (blue);

Source: Quandl.com ; updated daily [1]

GLOR (Gold Lease Offered Rate) is the daily mean of observed interest rates that central banks ask in order to lease the gold bullions they own.

DGLR does not represent traded gold leasing like GLOR does. DGLR is a result of a simple arithmetic calculus. During normal market conditions, DGLR is a good enough proxy for GLOR. In this case LIBOR 3M should always be around 10bps (for storage etc) above GOFO 3M : DGLR = 10bps.

Derived Gold Lease Rates between 1992 and 10/2013 (

source)

Derived Gold Lease Rates, 2 years moving data series

We can observe: 1) 09/1999 was the biggest DGLR crisis till today. Explanations:

In sept. 1999, 1M to 12M GOFO turned strongly negative but only for 2 days. Wednesday 29 Sept. 1999 is until now the only day where 12M GOFO was negative in LBMA history. It was the apex of the 1999 gold crisis :

source: LBMA

We should note the 1999 gold crisis did not happened only for 2 days. The GOFO chart for this whole year depicts this clearly: observe how GOFO 1M has been divided by more than 2 in 97 and again in 98, before the 1999 crisis:

GOFO rates, data series for Y1999;

source: Conscience-sociale.org using LBMA data

There are several major events to record here :

- the announcement of UK gold sale by BoE and Gordon Brown on 7 May 99 (i.e. : a crime of high treason against the english people; or watch this documentary about Brown's Bottom)

- the first gold auction on 6 July 1999; and others 16 auctions from July 1999 to March 2002

- and the historic first Washington Gold Agreement (CBGA) signed on Sunday 26 September 1999

2) DGLR has been recorded with negative values during several months since 2009. Here is an explanation :

Sober Look: “In 2008 during the Lehman bankruptcy lending markets froze. Banks wouldn’t lend to each other, and gold (the ultimate form of collateral) became a much more valuable asset to have on a balance sheet – increasing the cost to borrow gold dramatically.

Lease rates stayed elevated through the first quarter of 2009, coincidentally the stock market bottomed at the same time, when the Fed inundated markets with liquidity and counterparty risk dropped. With counterparty risk no longer an issue, banks quickly began raising cash reserves in order to shore up their balance sheets. This pressure for bank liquidity was especially acute in Europe during the sovereign debt crisis. One of the easiest ways for banks to raise capital was lending out their gold. With all the banks trying to do this at the same time, it created a surge of gold available for borrow with little increase in demand. This ultimately pushed lease rates into negative territory, creating the perverse situation where traders were paying for another counterparty to borrow their gold. Now that balance sheets have been sufficiently capitalized, the gold leasing market has normalized with 3-month rates now trading around 15bps.”

The most important here, because GOFO rates are near zero or lower these days, is that LIBOR, GOFO, DGLR are each means of offered prices. They are not individual bid or ask prices. Rigorously speaking, no gold basis or gold backwardation status (i.e.

negative basis and positive cobasis) can be calculated using only them. But they are still useful as we will see.

2- On The Road Towards Permanent Gold Backwardation in the West

Fekete has explained since a long time why permanent gold backwardation is the worst case scenario.

An example of full backwardation (as defined by the distorted rates curve) occurred in March 1998 in the London silver market, when W. Buffet decided to take delivery of at least 110MM ounces. The following figure shows the SIFO term structure evolution during the months towards full backwardation.

The silver forwards rates are used here as a proxy for monitoring backwardation. It was more convenient and more readily available but also more approximate than the academic silver futures basis, until

SIFO release was stopped.

Fofoa has summarized how gold is withdrawn from the market during backwardation: “Only with a negative GOFO rate, you retain [at the end of the swap contract] control of the gold PLUS you receive the income stream coming in, so why instead would anyone LEASE their gold in this backwardation scenario?

For that matter, why would you even SWAP your gold in this scenario? Unless, perhaps, you were desperate for dollars and you were swapping your gold with someone you knew for a fact would hold it safe for you and do nothing else with it.”

Sandeep Jaitly has discussed the calculation of the gold basis using GOFO bid and offered prices in

this essay.

From our point of view, we can use publicly available GOFO as a trend or proxy signal for gold backwardation because :

1) It seems that, on a very long timeframe, GOFO rates did not follow the same mostly always decreasing trend as did gold bases. But since 11/2011, they do.

2) Since 1989, when GOFO 12M values become lower than 0,095 this has always been correlated with observed temporary backwardation for 1M contract (or worse) during the same week, as calculated using gold basis and cobasis.

GOFO rates and "Paul's channel" with zoom till 12/02/2014;

LBMA data compiled by conscience-sociale.org;

What is remarkable is the way the purple line is drown (the bottom part of the channel), joining 4 key points of GOFO 12M curve:[2]

- The 3 record lows : 05/22/2013, 05/06/2014, 12/01/2014

- And the value zero on 12/31/2014, the date of the end of G20 ultimatum to the US Congress to vote the negociated 2010 reform of IMF

From this trend, we can anticipate when 12-month GOFO Rate will become negative (see channel above with yellow line and purple dash line). It will be the second time since the opening of western gold futures (or Gold forward) market. I've discussed this anticipation in

this article and the first main consequences in

this one.

a) The chartist way

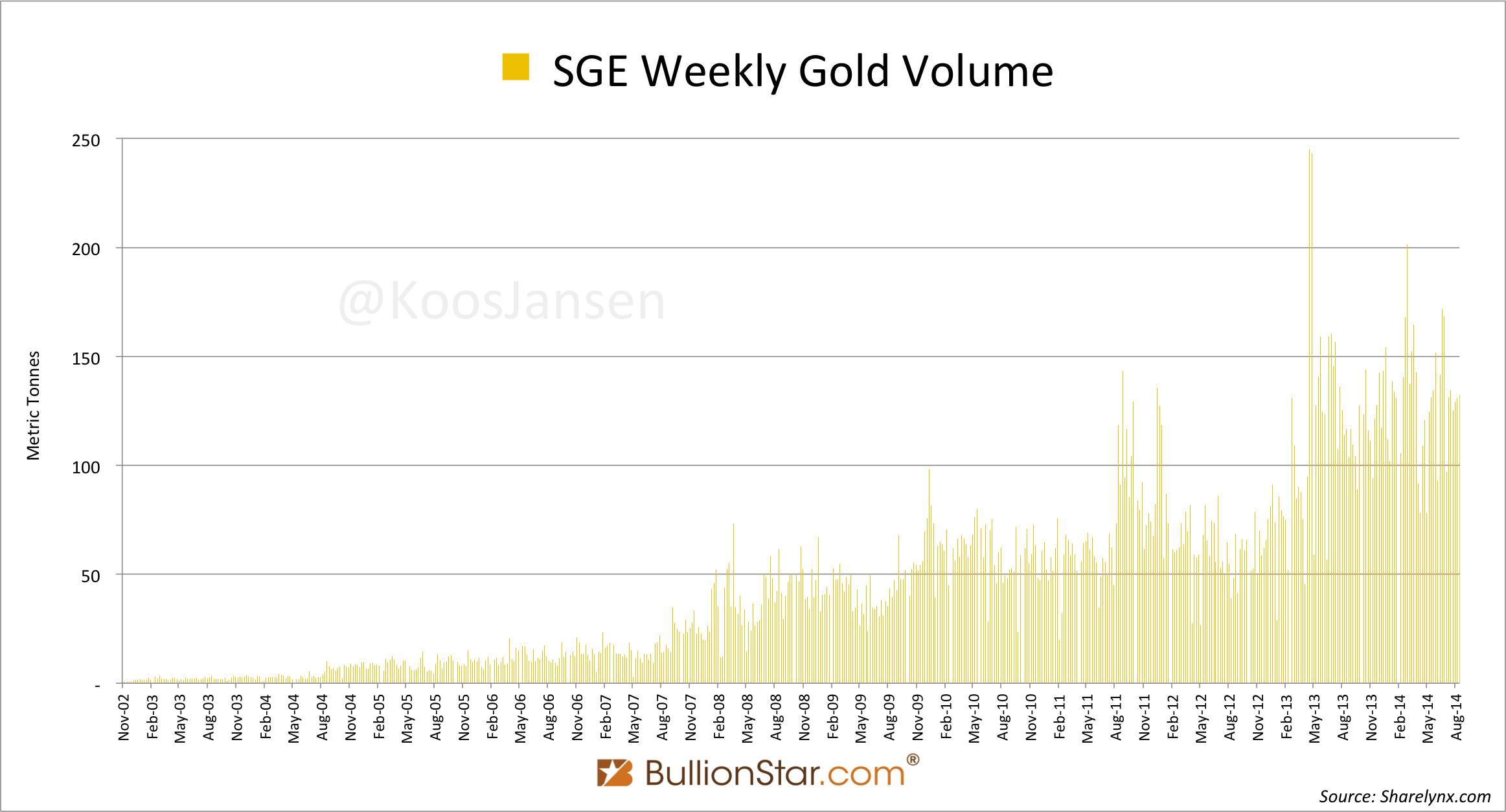

Waiting for gold basis calculated using SGE futures international prices in renminbi instead of COMEX data, we can use the GOFO chart below to observe correlation between GOFO values, DGLR, geopolitical and monetary big events.

Source: conscience-sociale.org

This

high definition picture allows to zoom (at the bottom) on events and key dates since 01/2010, together with some key DGLR values, record high or low.

It is important to understand that because of ZIRP trap, the LIBOR rates cannot grow again above 0.5% like they did starting from 2004. Fed has lost this weapon for the next 2 decades (in US dollar life expectancy this means: forever), and cannot use it to sustain DGLR.

b) The basisGOFO way

What is the relation between Gold Basis and GOFO rates ? The answer is basisGOFO.

(1) What is the relation between LIBOR and LIBBR ?

LIBBR is also called LIBID.

LIBID (London Interbank Bid Rate) is the average of overnight interest rates for which banks accept deposits from others banks. It is published in the same time than LIBOR.

For LIBID there is no formal fixing process, and it is supposed during normal market conditions that

LIBID = (LIBOR – 0.125%)

This means a difference of 1/8 base points. (

source)

(2) What is the relation between GLOR and GLBR

GLBR (Gold Lease Bid Rate) is the daily average of interest rates that buyers want to pay to grab leased gold bullions;

GLOR (Gold Lease Offered Rate) is the daily average of interest rates that market participants want to lease the gold bullions they own.

During normal market conditions, these rates are observed with a 20 bps spread usually (source:

LBMA/LPPM, page 21)

This means GLOR = (GLBR – 0.20%)

For GLOR and GLBR there is no formal fixing process. Instead, LBMA calculates daily a weighted average of GOFO rates.

This calculation excludes the higher and the lower rates, as for LIBOR (this means they could be rigged the same way as LIBOR).

Knowing the 20 bps spread discussed above, we can approximate the following values for GLBR and GLOR :

GLBR = (average GOFO + 0.1%)

GLOR = (average GOFO – 0.1%)

“Average GOFO” is the currently published GOFO in this simplified model.

We can then calculate the "refined GOFO" (I call it basisGOFO) during normal market conditions.

basisGOFO = LIBOR - GLBR = LIBOR - average GOFO – 0.1

(3) What is the relation between GOFO and COGOFO?

Knowing the LIBOR/LIBID spread above, we can calculate COGOFO (I call it cobasisGOFO) during normal market conditions.

cobasisGOFO = LIBID - GLOR

cobasisGOFO = LIBOR – 0.025 - average GOFO

cobasisGOFO = basisGOFO + 0.075

cobasisGOFO = DGLR – 0.025

(4) Can COGOFO go negative, and if so, what does it mean?

Negative cobasisGOFO implies basisGOFO < -0.075 or DGLR < 0.025 during normal market conditions.

Positive basisGOFO implies DGLR > 0.1 during normal market conditions.

If you have access to LIBID, GLBR, GLOR exact historical data then you can determine much more precisely the trend of (co)basisGOFO during market crisis like nowadays, and explain movements between US dollar and gold, and the scarcity of each of them on the market. In short: at which extent each of them is used as a store of value.

______________________________

[*] This procedure might change in 2015. [update: it has just been officially

announced]

[1] The value used here for 07/31/2013 is questionable because Quandl.com has not refreshed the data they have downloaded from LBMA.

As I wrote

10/28/2013: some values on the official

GOFO page have interestingly been modified for the day 07/31/2013 since October 2013. July 31 was Comex August gold futures first notice day (see the gold futures

calendar).

Previously we could read the following values for GOFO rates :

31-Jul-13 -0.04833 -0.03333 -0.01167 0.06167 0.18000

Now we can read :

31-Jul-13 -0.04833 -0.04667 -0.03500 -0.01500 0.02000

LIBOR data have also been modified accordingly for that day.

Of course, LBMA does not support any commitment about the values displayed on its web site, and about any update which can occur at any position. We have never expected more from a financial services association.

[2] The record low on 31/07/2013 is not included but the reliability of this data is questionable (see note 1)