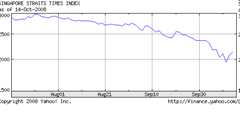

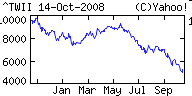

Un des signes évidents de la dimension historique de la crise actuelle est la reconfiguration accélérée des alliances géo-stratégiques, que nous avons commencé à évoquer.

Un des signes évidents de la dimension historique de la crise actuelle est la reconfiguration accélérée des alliances géo-stratégiques, que nous avons commencé à évoquer.La semaine dernière l’Islande s’est tournée vers la Russie, désormais premier producteur mondial de pétrole brut devant l’Arabie Saoudite;

Puis l’Angleterre a nationalisé ses principales banques, agissant de manière opposée au Plan Paulson des USA, et contrariant des décennies de politique d’acquiescement à Washington.

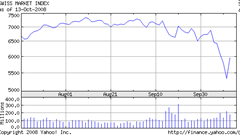

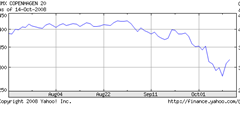

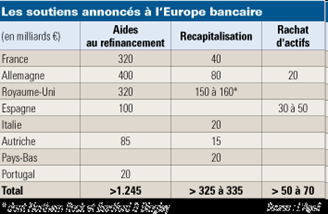

24 heures plus tard c’est toute l’Europe qui prenait ce chemin des politiques de nationalisations préventives. Même la Suisse est maintenant passé à l’acte avec le plan gouvernemental de sauvegarde forcée de UBS, au grand dam des patrons de ces banques.

Et aujourd’hui c’est l’annonce attendue de l’Europe unie de s’engager vers Bretton Woods III avant la fin de l’année 2008 (!), mettant ainsi un terme effectif à toute allégeance envers la domination financière unilatérale des Etats-Unis. Même l’Italie de Berlusconi se joint au mouvement, ce qui est encore un signe d’isolement politique et diplomatique actuel des Etats-Unis.

Je parle bien de Bretton Woods 3 et non pas la politique financière internationale dite Bretton Woods 2 et qui existe déjà de manière informelle depuis 1995.

Les déclarations européennes n’y vont pas par 4 chemins, notamment sur les paradis fiscaux:

Treatment of tax havens such as the Cayman Islands and Monaco may be overhauled as part of any new global financial framework, Sarkozy said.Il ne s’agit rien de moins que de mettre sous un contrôle effectif national et régional les 30 plus grands banques du monde. Goldman Sachs, la chasse gardée de Paulson, ayant récemment acquise le status d’établissement bancaire, devrait normalement faire partie de la liste.

``It will be part of discussions Saturday in Washington,'' the French leader said. ``Will we continue to work with tax havens? It's a valid question. We've passed into a new era. It's a question we'll put on the table and immediately.''

Cette demande de contrôle renforcée contraste avec l’attitude de AiG qui cherche à diminuer les volontés régulatrices sur le marché des crédits hypothécaires.

Le rendez-vous du 18 octobre entre messieurs Bush, Sarkozy (président du conseil européen pour 6 mois) et Barosso (président de la Commission Européenne) sera bien interessant à suivre.