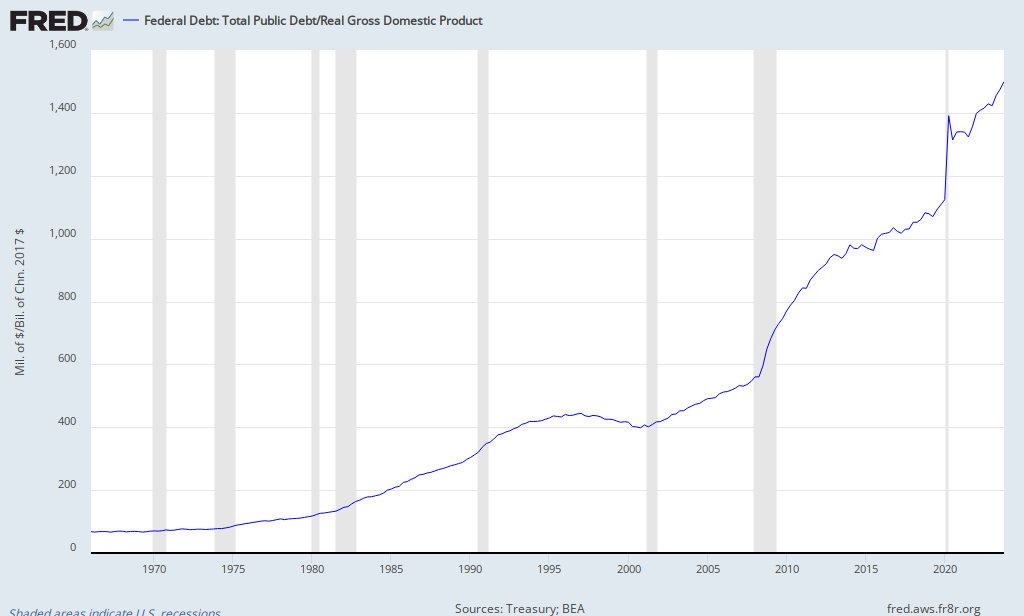

Le

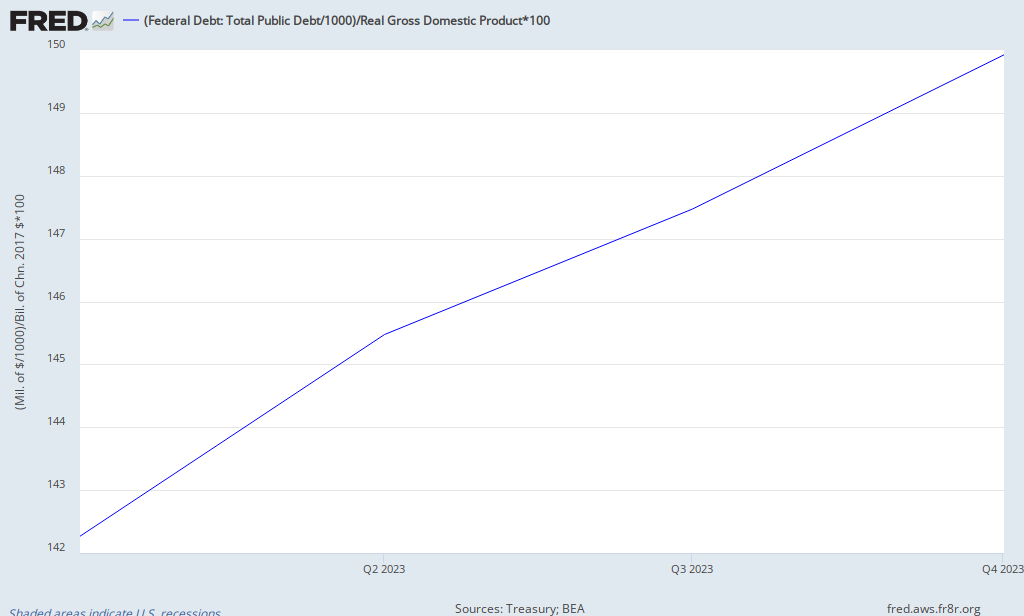

billet précédent se termine par la mention de la linéarité de la croissance du ratio de la dette publique US / PIB depuis 2009. Cela signifie qu'il est possible de connaitre la valeur de ce ratio à une date postérieure à 2009 en modélisant cet accroissement. On pense bien sur à une forme affine y=a*x+b, avec la valeur de l'accroissement mensuel que j'ai indiquée.

J'ai ensuite voulu chercher si on pouvait modéliser l'accroissement par une suite géométrique discrète

q(n) = q(0) * r^n

où r est la raison de la suite, le point 0 est le 11 mars 2009 et n le nombre de jours depuis cette date.

Avec q(0) = 86.26 , un rapide calcul donne une valeur de r = 1.000274214

r > 1 indique une croissance exponentielle du ratio de la dette / PIB ; une hyperinflation de ce ratio en somme !

Bien sur r est très proche de 1, il est donc encore difficile de trancher définitivement entre forme affine ou forme exponentielle. Les valeurs des mois prochains nous en diront plus, ou bien les coefficients de régression linéaire... Ce qui est certain c'est que le service cumulé de la dette (c'est à dire emprunter toujours davantage pour pouvoir rembourser une dette précédente) forme bien une série géométrique.

Update 24/2/12 :

J'ai modélisé ce matin la variation de la dette entre octobre 2001 et le 15/09/2008, juste avant l'énorme pic. La durée est 2.5 fois plus longue que sur l'étude précédente.

En forme affine on obtient un accroissement mensuel de 0.2643 points, avec un coefficient de régression linéaire (Bravais-Pearson) p = 0.995, soit p² = 0.990

Pas mal mais pas excellent comme corrélation statistique.

Signalons que ce coefficient de Pearson p = 0.99379 (p² = 0.9876) entre 2009 et 2012, d'où la difficulté de trancher que nous avions hier.

Mais maintenant, modélisée sous forme de série géométrique, on obtient entre 2001 et 2008 une raison r = 1.00014126

Encore une fois r > 1 ! Et on remarque que r a augmenté après le pic de fin 2008, ce qui prouve qu'on a changé de série, mais aussi que la dérive exponentielle de la dette s'est encore aggravée puisque r est devenu encore plus grand.

Si on simule maintenant tous les points des 2 séries géométriques à l'aide des 2 valeurs de raison, on peut ensuite calculer la corrélation entre ces points simulés et les valeurs de la dette publiées quotidiennement.

On obtient alors entre 2001 et 2008 une valeur du coefficient de Pearson p = 0.9944 (p² = 0.989)

et entre 2009 et 2012 une valeur du coefficient de Pearson p = 0.992 (p² = 0.983)

Dommage. Pour l'instant, les données recueillies ne sont pas encore assez nombreuses pour pouvoir trancher entre les 2 hypothèses de manière définitive.

En conclusion :

- Nous disposons maintenant d'un outil simple, entièrement transparent, qui dépend de données publiées quotidiennement, et que tout un chacun peut utiliser pour auditer régulièrement ou même anticiper de manière quantitative les évolutions de la dette des US.

- Notre exercice nous autorise à dire qu'il n'est pas exclu de considérer que la croissance du ratio de la dette publique totale des US / PIB soit exponentielle, avec l'effet auto-accélérateur foudroyant qui accompagne obligatoirement cette dérive à partir d'un certain point que l'on peut apprécier mathématiquement. On peut même dire que l'on pourrait mesurer la longueur restante de la mèche.

- Dans les 2 cas, mais encore plus particulièrement si la dérive exponentielle s'impose, cette dérive met aussi en lumière deux impossibilités absolues : d'une part qu'il est impossible pour les US de se sortir de la dette par davantage de dette ; d'autre part qu'ils ont démontré jusqu'à présent qu'ils étaient dans l'incapacité de réagir différemment par rapport à leurs problèmes gravissimes de politique économique.

- Enfin, que dans une telle situation de banqueroute annoncée d'un pays, il n'y a pas de meilleur conseil à donner que d'en parler de manière transparente à ses créanciers et partenaires internationaux, et d'accepter rapidement leurs propositions. En l'espèce, il ne peut s'agir que du G20 et de commencer par la remise en cause complète du rôle du dollar dans les échanges internationaux, la refonte des participations au FMI, à la BRI et au conseil de sécurité de l'ONU. C'est cette prise de conscience de la part des autorités US et de leurs cercles d'influence qu'il faut encourager, car c'est l'étape la plus longue et la plus difficile. La communauté internationale s'y essaie depuis 2008, sans aucun succès jusqu'à présent. Pourtant, une sortie de crise d'une telle ampleur historique, ca demande de s'y atteler dès maintenant pour absorber et étaler au mieux l'onde de choc. Dans l'autre scénario de l'absence de prises de responsabilité de la part des US, elle se produira aussi mais de manière dévastatrice, et en premier lieu pour les américains eux-mêmes, comme l'Histoire nous l'enseigne, hélas.