Pourquoi le plan Paulson ne faisait aucune mention précise des banques à qui le Trésor achèterait les titres dépréciés ?

Pourquoi, alors que le Congrès a été tellement pressé de rendre une décision, l’utilisation précise de ces fonds n’avait toujours pas été communiquée, malgré la descente aux enfers de la semaine dernière ?

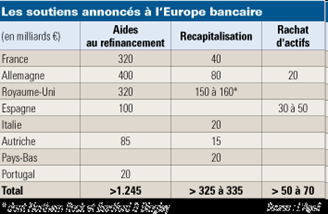

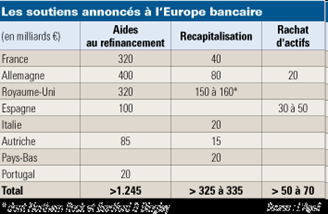

Pourquoi l’Europe vient d’adopter un plan très différent du plan Paulson, où les états investissent dans les banques mais ne rachètent que très peu leurs titres dépréciés ?

Pourquoi dans la foulée de l’annonce européenne le Trésor US utilise enfin une bonne partie des fonds (250 des 700 milliards), mais justement pas pour simplement racheter des titres douteux ?

Un élément de réponse avec un extrait de

cet article :

Europe 'forced our hand'

The Treasury's plan would help the United States catch up to Europe in what has become a footrace between countries to reassure investors that their banks will not default, or that other countries will not one-up their rescue plans and, in so doing, siphon off bank deposits or investment capital.

"The Europeans not only provided a blueprint, but forced our hand," said Kenneth Rogoff, a professor of economics at Harvard and an adviser to John McCain, the Republican presidential candidate. "We're trying to prevent wholesale carnage in the financial system."

On pourra également lire

celui-ci, beaucoup plus incisif sur le rôle de “Paulson et ses copains”, dont

Georges Ugieux avait fait quelques allusions à demi-mot.

En définitive, avec l’euphorie des bourses depuis hiers, est-ce que la situation du crédit interbancaire s’est améliorée ?

S&P 500 Financial Index : un peu mieux mais ca demande confirmation !

Indice de volatilité : bonne orientation mais encore très loin de la normale

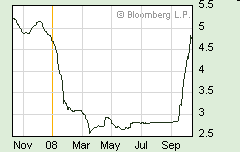

idem pour le JPM G7

par contre ca n’est pas la même histoire pour le TED Spread : un “haut plateau permanent” ?

USD swap OIS 3 mois…

… et Libor USD 3 mois

La différence entre le Libor et le swap OIS stagne également, à une valeur stratosphérique.

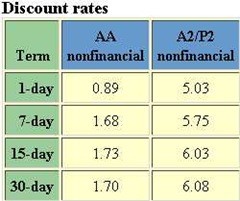

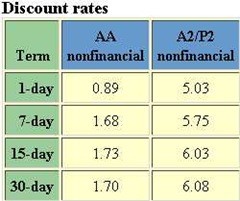

Reste le spread CP A2/P2 – AA, mais la Reserve Fédérale n’a pas encore mis à jour les données pour la journée du 13…

En conclusion, je dirai qu’on a plutôt affaire depuis hier à un rebond technique des bourses, et que beaucoup de choses doivent encore se jouer en coulisses.

Mise à jour :

Mish et

Roubini ont annoncé quelques heurs après eux aussi la fin du rally (hausse technique des bourses).

Mise à jour 2 :

La Fed a MAJ les données du spread Discount Rate : il n'y a pas de valeurs données pour la journée du 13/10 dans les archives (pourquoi donc ?), et pour le 14 on a toujours des valeurs à 30 jours extrêmement élevées :

L’analyste financier Jim Cramer se fache en direct. (la video est au milieu de la page)

L’analyste financier Jim Cramer se fache en direct. (la video est au milieu de la page)