And remember the gold market is the unspoken foundation of International Monetary System.

--------------------------------

Dernière mise à jour: 01/31/2015.

Le marché des contrats à terme pour l'or (nous utiliserons la dénomination anglaise courante : "futures") du COMEX subit des variations extrêmement importantes, des amplitudes historiques, avec des influences sur le prix

intraday de l'or physique à l'avenant. Alors que ces évènements étaient déjà répertoriés au moins depuis 1999 (voir

GOLD WARS par Kelly Mitchell

), depuis avril 2013, leur fréquence s'accélère fortement.

La vision la plus synthétique est celle donnée par l'historique des quantités d'or physique stockées spécifiquement pour soutenir ce marché :

En haut: prix de l'or (fin du jour) ; en bas : quantité totale d'or stockée (enregistré + éligible); historique du 31/12/1974 au 18/10/2013; Source:

sharelynx.com

Beaucoup s'interrogent sur la possible disparition prochaine de ce marché, et sur ses conséquences. Répondre à cette question nécessite de couvrir plusieurs sujets :

- la formation du prix de l'or (et ce qu'on appelle techniquement la "base" de l'or)

- le mécanisme du leasing de l'or

- les contrats "futures" et les "gold forward" (GOFO)

- les manipulations sur le cours de l'or, et d'autres

- les flux et les stocks d'or physique

- les tendances de fond de la géopolitique mondiale actuelle

Cet article se propose de les parcourir un à un, en restant synthétique, et si possible pédagogique.

Commençons par quelques explications sur la formation du prix de l'or et ce qu'on appelle techniquement la "base" de l'or.

Sur tout marché mature, co-existent plusieurs prix :

A: le prix auquel on veut vendre pour livraison immédiate

B: le prix auquel on veut acheter pour livraison immédiate

C: le prix auquel on veut vendre pour livraison future

D: le prix auquel on veut acheter pour livraison future

C’est la même chose pour l’or ou pour un kilo de tomates que vous achetez le dimanche sur le marché : dans ce cas vous avez le plus souvent une livraison immédiate. Mais vous pouvez acheter chez votre commerçant préféré 40 kg de tomates pour livraison la semaine prochaine, afin que vous puissiez cuisiner votre coulis. Le prix ne sera pas forcément celui affiché sur sa pancarte du jour.

Il est complètement erroné d’imaginer que le « prix du marché » c’est quand la transaction se fait au prix pour lequel A=B. Ce prix n’existe pas, il y a toujours au moins une petite différence entre les deux. Au mieux ce "prix virtuel du marché" est une moyenne arithmétique qui ne correspond à aucune transaction réelle. A B C D sont les seuls prix exacts. Tous les autres ne sont que des approximations. Construire des raisonnements sur des approximations donne des résultats… approximatifs sinon faux.

Ces prix évoluent sans cesse (par exemple au marché à la criée).

La différence entre un prix de vente et un prix d’achat est notable quand il existe un intermédiaire qui favorise la transaction (une agence immobilière par exemple).

Le prix pour livraison immédiate est appelé prix « spot ». Notez qu’il y en a bien deux, bien que par habitude on ne s’intéresse qu’au prix spot pour acheter.

Il est important de comprendre que ce prix ne tombe pas du ciel. Un niveau de prix spot se forme toujours par anticipation d’une situation future. Il existe des raisons très profondes (hors du champ économique) qui expliquent cela. C’est pourquoi un marché mature se structure autour d’un marché des contrats à terme (contrats « futures » en anglais), c’est-à-dire des prix C et D.

La différence C - B est appelée la "Base" en terme technique dans l’analyse des marchés.

La valeur absolue de cette Base est en résumé un reflet statistique de l’arbitrage qui est fait entre conserver le bien et le vendre.

Pour le marché de l’or physique, cette valeur est le reflet statistique pour tous les acteurs du marché sur le niveau de risque qu’ils perçoivent à échanger leur or contre du papier (ou une écriture informatique).

Contrairement à ce que les banques ont essayé de faire croire à l’humanité entière depuis un siècle, l’or n’est pas une matière comme les autres, et ne le sera jamais. Cela tient à sa nature physico-chimique même, et à sa quantité exploitable sur la Terre. Et c’est pour cette raison qu’il a été sélectionné par l’homme au cours des millénaires pour être le meilleur véhicule de la monnaie. C’est un phénomène proprement indépassable sur notre planète.

Le premier à avoir attiré l’attention des banquiers et banquiers centraux sur l'utilisation de la Base de l’or est le Pr FEKETE, fondateur de la

Nouvelle Ecole Autrichienne d'Economie. « Curieusement » ce n’est pas un économiste au départ, c’est un mathématicien.

Le fait troublant, et que n’explique strictement aucun économiste à part ceux de la Nouvelle Ecole Autrichienne, est que la valeur de cette Base de l’or diminue régulièrement depuis la création du marché des futures de l’or après le défaut des USA en 1971.

Cela représente l’érosion de la confiance dans le système monétaire en place. En effet la valeur de cette Base est utilisée dans l’arbitrage du leasing de l'or. Ce leasing a été mis en place justement pour contrôler le prix de l’or. C’est l’érosion de ce contrôle que nous pouvons suivre par l’intermédiaire de la Base de l’or.

Oui, mais encore faut-il pouvoir le faire, c’est-à-dire avoir accès aux prix A B C D (bid et ask). Curieusement, c’est jusqu’à ce jour impossible sans payer un abonnement à un flux de trading. Nous sommes gavés de soi-disant informations sur les prix qui ne sont pas les informations sur les prix exacts. Comment alors permettre aux gens de comprendre ce qu'il se passe vraiment ?

Vous trouverez sur

cette page la liste patiemment constituée des seules sources d’informations gratuites qui vous donnent des prix

bid et

ask pour l’or, mais pas en temps réel ou bien sans historique, en particulier pour les prix des contrats « futures ».

Il faut donc chercher un substitut à ces contrats « futures ». Nous avons choisi les taux des contrats "gold forward" (GOFO). Ils présentent un certain nombre de défauts par rapport aux contrats "futures", qui vont entraîner des approximations dans les résultats de nos analyses. C’est un filtre flou si vous voulez. Mais supposons que je n’ai pas mieux pour l’instant et que je n’aime pas rester les yeux fermés.

Il faut savoir de plus, et c’est manifeste aux yeux de tous depuis avril, que le cours de l’or n’est pas seulement contrôlé, il est

tenu en laisse. Dès qu’il s’éloigne trop, il est rattrapé. Ces manipulations du marché le plus important au monde (c’est la base de tout le système) sont légales (au moins dans certaines juridictions). Il existe en effet une loi votée aux US (Gold Exchange Act, 1934) qui autorise le fond ESF du Trésor US à intervenir sur tous les marchés, par l’intermédiaire des

bullions banks ou des

primary dealers de la FED par exemple, pour effectuer ces transactions. La CFTC (le régulateur du marché des produits financiers dérivés) ne peut les poursuivre pour que ces actes soient condamnés,

même dans le cas où ces manipulations sont rigoureusement établies.

Les mêmes institutions ont également trouvé depuis quelques années des moyens pour biaiser un peu la mesure de la Base de l’or, y compris les prix des "futures" et taux GOFO.

Mais l’affaire ne se termine pas là. C’est même une défaite écrasante pour ceux qui pensaient s'être placés hors d'atteinte.

D’une part parce que nous savons discerner les grandes masses dans le brouillard entretenu, et qu’en ce moment seules les grandes masses comptent ; d’autre part parce que ce contrôle a un défaut mortel : un prix artificiellement bas est un attrait irrésistible pour l’achat par les autres joueurs. Regardez sur

cette page l'évolution des stocks d'or physique acquis par les BRICS depuis 2009.

Tous les analystes critiques du marché de l'or imaginent que c'est le Yuan basé sur des réserves d'or qui va rapidement remplacer le dollar comme devise de référence internationale, notamment suite aux dernières annonces de l'agence de presse officielle, et des derniers

accords swaps avec l'ECB et la

BoE. Je pense que c'est faire fi de la stratégie chinoise qui est depuis le début de cette crise de ne pas faire cavalier seul, ni d'être victime d'une projection d'une ambition mondiale dominatrice caractéristique de l'Occident.

En réalité, aujourd'hui plus que jamais, la stratégie internationale de la Chine passe par les BRICS. Par construction, les

BRICS déterminent un monde multipolaire, et nous avons donc un système international multipolaire qui se construit en ce moment sous nos yeux. Le système monétaire international passera par une phase de transition qui utilisera simplement les multiples accords de swaps entre banques centrales pour soutenir le commerce international. Ce système international peut fonctionner

dès à présent. C'est la signature avec l'ECB qui a libéré la dernière résistance technique.

Cela signifie que sur le papier, le système international basé sur le dollar est désormais en état d'obsolescence et de décommissionnement programmés. Son retrait n'est plus un problème critique pour la communauté internationale, puisqu'un remplaçant est prêt à prendre le relai.

C'est ce qui explique l'annonce de la dé-américanisation du monde, reprise en coeur.

Le Système jusqu'ici dominant n’aura eu que le choix de sa mort : soit par une poussée de fièvre et emballement, soit par une saignée continue qui entraîne un sursis plus long. La grosse différence c'est que dans le deuxième cas ce ne sont pas les habituels décideurs US qui pourront décider quand l'hémorragie s'arrête. Ils se sont privés de cette dernière liberté, malgré la capacité technique de la FED à soutenir artificiellement tous les cours des Bourses aux US. Les bourses sont des marchés secondaires, ce n'est pas là que s'est déroulée la vraie bataille.

Un moyen simple de continuer à avancer dans notre étude est d’étudier la convergence d’une série de données « majorante » : au lieu des prix des contrats "futures" à 1 mois, prenons les taux GOFO à 12 mois. Nous observons qu’ils sont par nature bien moins sujets aux fluctuations erratiques. Nous observons aussi une tendance résolue depuis deux ans à l’intérieur d’un canal

baissier, malgré toutes les secousses historiques qu’a connu le marché

intraday depuis avril. Si vous connaissez le tunnel de Friggit, vous pouvez l’appeler le « canal de Paul ».

Valeurs des taux GOFO du 01/2010 au 23/10/2013

(graphique publié dans la première mise en ligne de cet article le 23/10)

Ce graphique est mis à jour ci-dessous au moins une fois par mois. Les notes de mises à jour sont au bas de l'article.

Le canal baissier (en pointillé bleu rectiligne) croise l’axe des abscisses à l'ordonnée zéro approximativement en juin 2014. Le second support de résistance est représenté par le canal en orangé matérialisé sur les graphes ci-dessous.

Rappelons que cette série des taux GOFO à 12 mois joue le rôle d’un majorant dans notre analyse et que l'historique de ses valeurs montre que ces taux GOFO 12M peuvent désormais à n'importe quel moment baisser suffisamment pour devenir négatifs (ce seuil est représenté au taux 0,15667).

Valeurs des taux GOFO jusqu'au 31/12/2013;

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 3/2/2014

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 21/2/2014

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 10/3/2014

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 1/4/2014.

[La récupération et le leasing de l'or ukrainien par les US -- voir les références

1.1,

1.2,

2.1,

2.2,

2.3,

3.1,

3.2,

4,

5,

6,

7,

8 -- pour soulager temporairement la tension sur les retraits de l'or physique est très visible sur le décalage des supports de résistance.]

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 10/4/2014

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 17/4/2014

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 25/4/2014

Comme nous l'avions anticipé la reprise des taux GOFO 12M n'aura duré qu'un mois. Leur niveau est revenu exactement sur le seuil de résistance du canal baissier (matérialisé par une ligne orangée) que nous avions identifié en octobre dernier.

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 6/5/2014

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 31/5/2014

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 25/6/2014

La reprise des taux GOFO en juin pendant 3 semaines de plus que normalement attendu correspond à l'

annonce du leasing de l'or de la banque centrale de l'Equateur.

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 9/7/2014

Le 09/07 : notons la récente

déclaration de la Bundesbank qui souhaite renoncer au rapatriement de son or situé à New York. Virage surprenant si on ne comprend pas l'étendue du problème des stocks d'or réels.

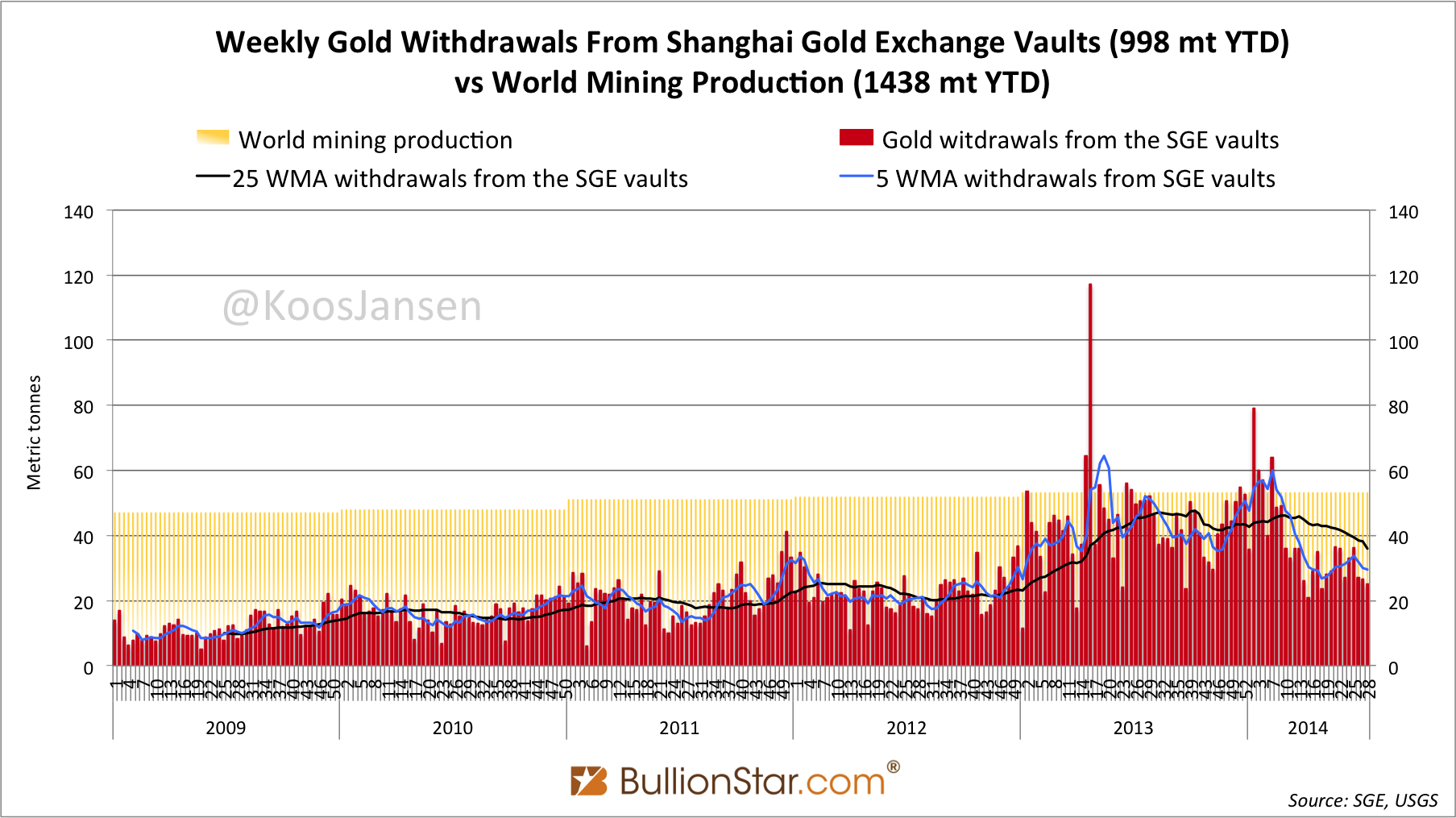

Baisse en 2014 des importations d'or par la Chine par rapport à 2013;

source (voir

ici pour le graphique mis à jour)

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 25/7/2014

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 29/8/2014

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 19/9/2014

Le 10/09: lire

cette analyse des contrats futures par Turd Fergusson.

Evénement historique le 18/9: ouverture du marché international des

contrats spot sur l'or en Renminbi à Shanghai. L'ouverture du marché international des contrats à terme sur l'or en Renminbi à Shanghai est prévue en 2015, en liaison avec le SHFE..

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 10/10/2014

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 31/10/2014

Zoom sur les valeurs des taux GOFO et seuils de résistance jusqu'au 06/11/2014

This is currently the second biggest GOFO 1M crash in history, at the lowest rate since Brown's Bottom and CBGA first announcement 1999/09.

GOFO 12M minus 1M rate is at the highest since 2010. This means a very strong downwards pressure for GOFO 12M.

This combinaison of extremely low GOFO 1M, GOFO 12M and multiyear-record high GOFO 12M-1M is unique since GOFO inception :

Il faut comparer ces évolutions avec celles des taux des bons du Trésor US et au LIBOR :

Ratio des taux GOFO/LIBOR à 1 et 6 mois, du 01/01/1990 jusqu'au 14/11/2014

Cette image haute définition permet de zoomer en bas sur les libellés des événements politiques et monétaires saillants depuis 01/2010 :

Valeurs des taux GOFO et seuils de résistance jusqu'au 19/11/2014

Valeurs des taux GOFO et seuils de résistance jusqu'au 27/11/2014

Valeurs des taux GOFO et seuils de résistance jusqu'au 2/12/2014 (haute rés.)

Valeurs des taux GOFO et seuils de résistance

jusqu'au 12/12/2014 (haute rés.);

Source

Valeurs des taux GOFO et seuils de résistance jusqu'au 16/12/2014

Valeurs des taux GOFO et seuils de résistance jusqu'au 31/12/2014

Valeurs des taux GOFO et seuils de résistance jusqu'au 30/1/2015

2Y moving DGLR; source: sharelynx.com

La date déterminée ci-dessus par le point à l'ordonnée zéro du canal de Paul (ligne jaune et pointillés mauves) correspond explicitement aux hypothèses suivantes:

- les tendances externes majeures affectant ce marché depuis décembre 2011 ne ralentiront pas jusqu'à la date dite (c'est à dire la baisse des stocks d'or enregistrés, l'importation nette d'or par les BRICS, etc, mentionnées dans cet article); Notre article prend comme entrée les stocks d'or enregistrés du marché COMEX car ils sont publiés de manière beaucoup plus transparente que les stocks utilisés sur le marché OTC du LBM.

- les tendances internes majeures de ce marché depuis au minimum décembre 2011 (absence de transparence de la fixation des taux GOFO, positions "net long" hégémoniques par la banque JP Morgan sur le COMEX, baisse brutale ou hausse du cours spot de l'or physique) n'ont que peu d'impacts;

- l'exactitude des taux GOFO 12M publiés reste similaire à ce qu'elle était depuis fin 2011. Les taux GOFO 12M du marché LBM restent représentatifs des valeurs des contrats futures à 1 an du COMEX, et réciproquement (hypothèse de la synchronisation du marché occidental de l'or)

Si dans les mois à venir la courbe GOFO 12M sortait significativement du canal de Paul représenté en orangé/jaune, alors nous pourrons modifier la construction géométrique du canal pour prendre en compte une série de donnée plus longue (par exemple à partir de fin 2008) pour trouver d'autres supports de résistance, mais seulement après avoir revu en détail la validité de ces hypothèses.

Les valeurs négatives des taux GOFO correspondent (au flou près que nous avons mentionné) à ce qu’on appelle un marché en déport ou « backwardation ». En simplifié cela implique qu’il devient trop risqué de vendre son or et qu’il est préférable de le conserver stocké (dans sa poche) quel que soit le niveau du prix offert par les acheteurs.

Et cela implique aussi, quand ce déport devient permanent, qu’il n’existe alors plus aucun marché qui permette d’utiliser des bons du Trésor US (qui ont servis à la "création" des dollars, cf les flux vers le bloc "Interest rate market" ci-dessous) comme contrepartie pour les échanges contre de l’or physique. Même pour une quantité infinie il n’y a plus d’échange contre de l’or physique. L'intérêt du GOFO 12M est d'être un indicateur candidat pour la permanence de la "backwardation".

Ce phénomène sur le marché de l’or aura des conséquences géopolitiques et monétaires immédiates :

- d’une part le cours mondial de l’or, qui est déjà en train de se disloquer (les primes payées en Asie n’ont rien à voir avec celles en Occident), va brutalement se séparer : il sera possible de continuer à échanger de l’or en Asie, au prix asiatique et pour le panier de devises qui seront acceptées (pas le dollar US) ; L’Europe n’aura aucun autre choix que de suivre les BRICS, comme en témoigne déjà son décrochage hors des bons du Trésor US.

- d’autre part le prix de la dette US en or devient brusquement indéfini. Ni zéro ni infini puisqu’il n’y a plus de transactions. Il y aura donc des transactions orchestrées, officielles et officiellement artificielles, qui fixeront un « prix de l’or » légal (donc un prix du dollar) valable uniquement aux US. Il y aura donc aussi apparition d'un marché parallèle de l'or aux US, avec un prix nettement différent, très peu organisé donc très proche du troc.

Le marché des devises va en prendre un sacré coup pour les détenteurs étrangers d’US$ et UST qui restent.

Dans un premier temps, le commerce international sera réglé au moyen des lignes de swaps bilatérales progressivement mises en place entre banques centrales depuis 2009.

Pour l'évolution de la situation intérieure aux US, nous en avions déjà discuté

ici.

Et ce n’est que le début. Reste à reconstruire dans ces conditions fragiles un système monétaire international résilient. C’est là qu’interviennent à nouveau la géopolitique, la

dynamique Euro-BRICS que les décideurs Européens doivent impérieusement accélérer sous peine de rater le coche de l'Histoire, et les subtilités du système-or de la Nouvelle Ecole Autrichienne. Ce sera l'occasion de prochains articles, puisqu'au final, nous n'assistons pas à une crise du dollar, mais à une crise sous-jacente sur la place de l'or dans le système monétaire, laquelle dure depuis un siècle: 1913.

__________________________________

Notes:

La première partie de cette série d'articles est disponible

ici. L'introduction de notre étude sur la réforme du système monétaire international est

ici, et sa bibliographie

ici.

Un brouillon de cet article a été publié le 21/10/2013 sur

forum-gold.fr

Cet article a été posté sur Conscience Sociale le 23/10/2013 et des ajouts mineurs et corrections de coquilles ont été apportées jusqu'au 26/10. Pour les modifications postérieures voir les notes de mise à jour ci-dessous.

La Nouvelle Ecole Autrichienne d'Economie (

New Austrian School of Economics) ne doit pas être confondue avec l'école néo-autrichienne de von Mises. Il y a des points communs bien sur, puisque les deux écoles ont développé la pensée de Carl Menger. Mais il existe aussi des points de divergence. En particulier la Nouvelle Ecole Autrichienne d'Economie ne recommande pas un simple standard "100% or" et propose des solutions complémentaires éprouvées pour résoudre des points bloquants afin de

rendre résilient le système-or.

Concernant les stocks de métal du COMEX, il faut prêter attention à l'avertissement ajouté dans les rapports quotidiens du groupe CME à partir de début juin 2013 (voir le lien dans les annexes), et qui précise clairement que les données publiées n'engagent que ceux qui les croient. Turd Ferguson a publié le 24/10/2013 un

très bon article à propos de mouvements extrêmement suspects (avec des explications officielles que l'on qualifiera "d'insulte à la raison"). Nous interprétons ces graphiques en conséquence.

Bien sur la valeur connue de ces stocks sont l'élément principal du soutien de la confiance des détenteurs de contrats "futures" arrivant à échéance, quant à leur arbitrage entre le retrait de l'or ou bien la reconduction du contrat. Et donc sur le montant des taux GOFO.

Je précise que je ne suis pas du tout intéressé par la spéculation. Je ne suis pas un marchand de métaux précieux. Je n'élabore aucune recherche à des fins de spéculation. Cependant je considère l'or comme l'élément central de la question la plus urgente à régler : celui de notre système monétaire. L'étude du marché des métaux monétaires peut à certains moments apporter des éléments pertinents pour ceux intéressés par la spéculation, qui pourraient utiliser tout ou partie de ces éléments dans ce simple objectif. Ce qui se joue en ce moment me semble d'une importance bien plus grande.

Je recommande toutefois de posséder un peu d'or métal à des fins d'assurance familiale, c'est à dire sur du très long terme, jamais de certificats-or ou des parts ETF.

Update 10/26/2013 :

After 4 days online, this article has become the second most viewed page in my cumulative log statistics since 2008 (excluding the Research Notes pages, and not counting direct hits to the home page). Here are below the top visiting countries, ranked by Google Analytics using the mean time spent on this article. The traffic came from the US first on a par with France, then Canada, Belgium, Spain, UK, Germany, Switzerland.

Update 10/28/2013 :

Some values in the

GOFO page on LBMA web site have interestingly been modified for the day 07/31/2013 since this article went online, or a little before. July 31 was Comex August gold futures first notice day (see the gold futures

calendar).

Previously we could read the following values for GOFO rates :

31-Jul-13 -0.04833 -0.03333 -0.01167 0.06167 0.18

Now we can read :

31-Jul-13 -0.04833 -0.04667 -0.03500 -0.01500 0.02000

If these new data are correct, 07/31 is now the new date where GOFO 12M rate has recorded its all time low (with the exception in 1999 after CBGA-1 was announced).

LIBOR data have been modified accordingly for that day.

Of course, LBMA does not support any commitment about the values displayed on its web site, and about any update which can occur at any position. We have never expected more from a financial services association.

11/01/2013: we have updated the GOFO chart above and taken into account this new 07/31 value to draw the "Paul's channel".

Update 11/26/2013 :

12-Month GOFO (in red color below) has reached today the "first resistance" line of Paul's channel (dashed blue lines). We will see tomorrow if 12M GOFO has crossed its 50-day mobile average curve.

(the chart is updated monthly and is now inserted above in the middle of this article)

Update 11/27/2013 :

It might be a good excuse to suppress the signal when you can't solve the problem, but never a solution:

"LBMA could charge its member banks more or even disband its Gold Forward Offered Rates (GOFO)"

Update 12/20/2013 :

We have updated the Paul's Channel chart because we found an error in the scale of the date axis: starting after 10/23/2013 the dates included all Saturday, Sunday and holidays, which introduced obviously a wrong shift. We corrected that.

Update 04/01/2014 :

Updated the URL for GOFO official page.

Added the URL for a new article explaining the transition towards a resilient new monetary system:

http://conscience-sociale.blogspot.fr/2014/03/lage-dor-de-notre-ere-est-lage-de-lor.html (FR)

Update 04/17/2014 :

Added the URL for the translation in english of the article explaining the transition towards a resilient new monetary system:

http://conscience-sociale.blogspot.com/2014/04/the-golden-age-of-our-times-is-age-of.html (EN)

Added references for the stolen ukrainian gold.

Update 11/22/2014 :

Si on rajoute en plus les conséquences du scandale du LIBOR, la question qui reste est de savoir si la LBMA va

arrêter la publication des taux GOFO de Londres avant ou après le début de la diffusion des taux GOFO par le nouveau marché international de l'or à Shanghaï qui sont annoncés pour 2015 au plus tard.

.jpg)