Mario Draghi, président de la Banque Centrale Européenne

Francfort sur Main, 22 janvier 2015

(Cliquez pour lire le texte officiel de l'allocution délivrée à une audience de journalistes accrédités, ou écoutez la traduction en français. Ci-dessous figurent en italique la traduction des questions-réponses officielles, et le reste est la vérité qui n'a jamais eue lieu.)

...

Nous sommes maintenant à votre disposition pour des questions.

* * *

Question: Vous avez dit que vous continuerez à acheter des obligations jusqu'à ce que l'inflation soit revenue dans des valeurs acceptables. Donc, fondamentalement, vous annoncez un programme sans fin. Envisagez-vous une quelconque valeur en termes de pourcentage de la dette émise que vous pouvez acheter avant de commencer à trop influencer la formation des prix sur le marché secondaire, ce que la Cour de justice européenne a suggéré que vous devriez éviter?

Draghi: Oui, nous allons acheter la dette publique à hauteur du pourcentage qui permettra une formation correcte des prix du marché. Par conséquent, nous avons deux limites. Nous n'allons pas acheter plus de 25% de chaque émission, et pas plus de 33% de la dette de chaque pays émetteur.

La limite de 25%, au passage, est celle qui est prévue afin de ne pas être une minorité de blocage telle que définie dans les clauses d'action des assemblées collectives, essentiellement les assemblées de détenteurs d'obligations, et c'est fondamental pour nous que nous soyons en mesure de dire que tous les détenteurs seront traités de manière juridiquement égale.

La limite de 25%, au passage, est celle qui est prévue afin de ne pas être une minorité de blocage telle que définie dans les clauses d'action des assemblées collectives, essentiellement les assemblées de détenteurs d'obligations, et c'est fondamental pour nous que nous soyons en mesure de dire que tous les détenteurs seront traités de manière juridiquement égale.

Bien sur ces limites pourront être modifiées à tout moment par la BCE. Les valeurs annoncées aujourd'hui ne sont données que pour faire illusion qu'il existe une limite. Ce qui veut dire que la BCE est fermement engagée sur un chemin où elle détiendra un jour prochain la quasi-totalité des dettes émises. Exactement comme aujourd'hui la Fed détient une très grande majorité des Bons du Trésor américain (US Treasury) pour les maturités pondérées à 10 ans. Nous irons progressivement sur ce chemin pour mieux anesthésier les sujets-citoyens, mais sans jamais faire machine arrière, à aucun prix. Ce n'est pas un coup de bazooka, c'est une déclaration de guerre totale.

Je voudrais insister encore une fois sur deux aspects fondamentaux: tout d'abord que la BCE prend acte que le fonctionnement normal du marché est celui d'un marché officiellement truqué, où comme je l'ai dit les valeurs sont déterminées par quelques personnes anonymes et activées au travers de la BCE. Les autres acteurs du marché, y compris les sujets-citoyens européens, n'ont aucune liberté. Tout comme l'avis rendu par la Cour Européenne de Justice, nous condamnons ainsi les marchés libres. Nous rentrons dans une économie ouvertement et pleinement planifiée. Nous nous sommes assurés de faire suffisamment pression pour avoir l'appui officiel des instance européennes qui définissent l'interprétation des lois, de façon que les sujets-citoyens n'aient aucun recours, aucun moyen de modifier la donne. Une économie planifiée est fondamentalement une économie qui rend prisonnier chacun des citoyens qui redeviennent au mieux de simples sujets, de la naissance à la mort.

Ensuite les sujets doivent comprendre ce que signifie les interventions de la BCE sur le marché secondaire. Cela signifie que la BCE n'achète les titres de dettes qu'aux banques privées. Celles-ci les acquièrent sans aucun risque auprès des Ministères des Finances de chaque pays européen, et sont assurées de les revendre avec une marge à la BCE. Cela signifie l'arrivée de marges confortables sur les bilans de ces banques privées, et des bonus pour les quelques personnes qui en profitent (gros actionnaires, comité exécutif, traders d'obligations), pour une activité quasi-automatique qu'un enfant de huit ans pourrait exécuter.

Mais ce n'est pas tout: nous rachetons en grande partie des titres déjà actuellement acquis par les banques privées. Ce qui implique directement que nous remplaçons sur les bilans de ces banques privées des assets douteux, peu ou pas liquides, par du cash.

Question: Ainsi le respect des règles de Bâle III ne sera plus un problème. Mais comment ce cash va-t'il servir ?

Draghi: Je répondrai en séparant deux aspects. En termes de communication tout d'abord, la BCE et tous ses complices ont besoin d'insister sur la possibilité que ce cash se déverse magiquement sur les crédits aux PME. C'est ce que nous appelons le "ruissellement de la richesse", ou bien une "incitation accrue pour les banques à prêter au secteur privé". Le fait qu'il s'agisse d'une pure illusion comme l'a démontré la réalité aux USA ou au Japon qui ont conduit de tels programmes de QE, n'est pas un problème pour nous. L'histoire de l'économie nous a appris tout d'abord que les fonds sont alloués là où c'est le plus facile, le plus rémunérateur, qu'on ne prêtent qu'aux riches, et c'est ce que nous allons faire à nouveau. Bien sûr les média feront quelques reportages largement diffusés où une PME quelconque a reçu un crédit pour "sauver 10 ou 20 emplois" avec un témoignage d'une banquière pour affirmer que c'est possible uniquement parce que le QE est lancé. Ainsi personne ne demandera des comptes sur ce que deviennent très précisément les 60 milliards mensuels.

Ensuite en termes de flux réel, ce cash à la disposition des banques privées européennes va suivre les chemins déjà connus: achats d'actions sur les bourses occidentales, donc montée des cours et des indices, en particulier au Japon et USA. Les banques de ces pays sont heureuses de revendre leurs titres avec une marge, et acquièrent le cash. Ce cash va alors servir à acheter les Bons du Trésor américain. C'est cela le plus important, car c'est ce marché qui tient tout le système financier occidental. Il lui faut obligatoirement des volumes sans cesse croissants. Nous estimons que 90% au moins des volumes mensuels de cash injectés par le QE en euros se retrouveront rapidement transférés en cascade en achats de Bons du Trésor américain. L'attractivité de ce marché en termes d'absence de risque pour les traders et les bonus associés est irrésistible. Chacun trouvera les arguments fallacieux qu'il faut pour se convaincre et continuer à oublier toute morale et toute raison.

C'est un tour de passe-passe très simple mais qui fonctionne toujours avec un bon public. C'est d'ailleurs pour cela que nous nous entourons de journalistes accrédités par nos soins.

Il est inévitable que la vente de ces Bons du Trésor américain continuellement émis servira à financer les efforts des guerres que mènent les Etats-Unis avec la complicité de tout le groupe occidental: financement du gouvernement nazi en Ukraine qui pousse son propre peuple à la guerre civile, guerre de l'ISIL contre la Syrie sont nos deux priorités de cette année.

En résumé tout programme d'assouplissement quantitatif ou QE, que l'on devrait nommer plutôt "planche à billets électronique" parce que c'est exactement cela, n'est qu'un moyen puissant de continuer à conduire encore plus longtemps et de manière encore plus appuyée la même politique générale. Notre adage a toujours été "More of the same".

Question: Ma question est à propos de cet engagement à mener des achats d'actifs jusqu'à ce que vous vous estimez être sur un chemin cohérent avec la réalisation de taux d'inflation en dessous, mais proche de 2% à moyen terme. Les gens semblent avoir des opinions très différentes sur ce que signifie "à moyen terme". Serait-il possible de préciser?

Draghi: Je me limite à relire seulement la déclaration officielle. Je ne veux pas spéculer, donnant des horizons de dates, des échéances. Ainsi, ces achats sont censés être effectués jusqu'à la fin septembre 2016, et seront dans tous les cas effectuées jusqu'à ce que nous voyons un ajustement durable de l'évolution de l'inflation. Vous pourriez aussi bien avoir demandé, ce qu'est un ajustement durable? Un ajustement durable dans la progression de l'inflation, qui est cohérent avec notre objectif de parvenir à des taux d'inflation en dessous, mais proche de 2% sur le moyen terme. Vous savez que la notion de moyen terme est une question complexe. J'ai discuté de cette notion. Elle dépend de nombreux paramètres, et à ce stade, nous ne voulons certainement pas spéculer sur des échéances précises.

Question: Pour donner de la perspective, pourquoi le public, pourquoi les marchés financiers devraient penser que ce QE sera un succès en termes de renforcement de l'inflation, en termes de rétablissement de la croissance économique, d'emploi dans la zone euro?

Draghi: Tout d'abord permettez-moi d'ajouter quelque chose maintenant, parce que c'est effectivement très important. Ce qu'une politique monétaire centralisée peut réaliser, je l'ai dit de nombreuses fois, mais je pense que c'est la peine de le répéter. Ce que la politique monétaire centralisée peut réaliser au mieux c'est créer les fondamentaux pour la croissance, mais pour que la croissance décolle, vous avez besoin d'investissements. Pour que les entreprises et particuliers investissent vous avez besoin de confiance, et pour la confiance que vous avez besoin de réformes structurelles.

Inversement, une politique monétaire différente peut créer les fondamentaux pour empécher la croissance.

Ce QE renforcera-t'il l'inflation? Absolument pas, et c'est bien ce que nous recherchons. Ainsi le QE pourra continuer indéfiniment. Nous comprenons bien que toutes les politiques monétaires accommodantes menées depuis 2007 sont des politiques déflationnistes. Les QE ont pour réel objectif de mener vers une hyper-déflation. Celle-ci provoquera immanquablement une destruction physique du capital, c'est à dire une guerre en Europe. Ceci se produira quand l'érosion de capital que constitue la déflation aura anéanti les autres formes de capital: entreprises, économies personnelles, revenus, propriétés. Cette destruction physique causera alors à une hyper-inflation, mais pas avant. Dans de telles catastrophes, personne n'aura l'occasion de demander des comptes à la BCE et à ceux qui sont nos vrais interlocuteurs.

Inversement, une politique monétaire différente peut créer les fondamentaux pour empécher la croissance.

Ce QE renforcera-t'il l'inflation? Absolument pas, et c'est bien ce que nous recherchons. Ainsi le QE pourra continuer indéfiniment. Nous comprenons bien que toutes les politiques monétaires accommodantes menées depuis 2007 sont des politiques déflationnistes. Les QE ont pour réel objectif de mener vers une hyper-déflation. Celle-ci provoquera immanquablement une destruction physique du capital, c'est à dire une guerre en Europe. Ceci se produira quand l'érosion de capital que constitue la déflation aura anéanti les autres formes de capital: entreprises, économies personnelles, revenus, propriétés. Cette destruction physique causera alors à une hyper-inflation, mais pas avant. Dans de telles catastrophes, personne n'aura l'occasion de demander des comptes à la BCE et à ceux qui sont nos vrais interlocuteurs.

Question: Pouvez-vous nous expliquer comment le QE entretient la déflation ?

Draghi: Il faut d'abord bien comprendre comment mesurer correctement l'inflation. Il ne s'agit certainement pas de mesurer une hausse des prix en euros courants, qui est une autre illusion que les charlatans-économistes diffusent et que nous encourageons.

L'inflation se mesure par rapport à une référence absolue. Celle-ci ne peut pas, et ne pourra jamais être une devise, euro, dollar ou autre. La seule référence absolue existante est l'or métal. Il faut mesurer tous les prix en masse d'or fin. En effet on ne mesure pas un mètre-ruban à l'aide d'une élastique, mais les variations de longueur d'une élastique à l'aide d'un mètre-ruban.

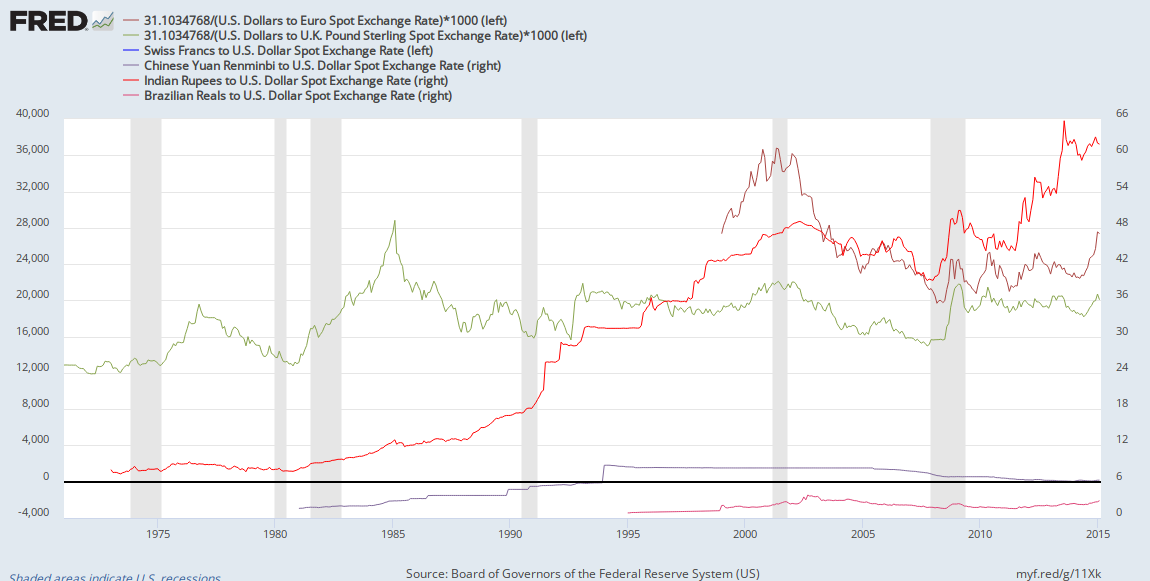

Voyez par exemple sur ce graphique les prix des principales devises mesurées en mg d'or fin:

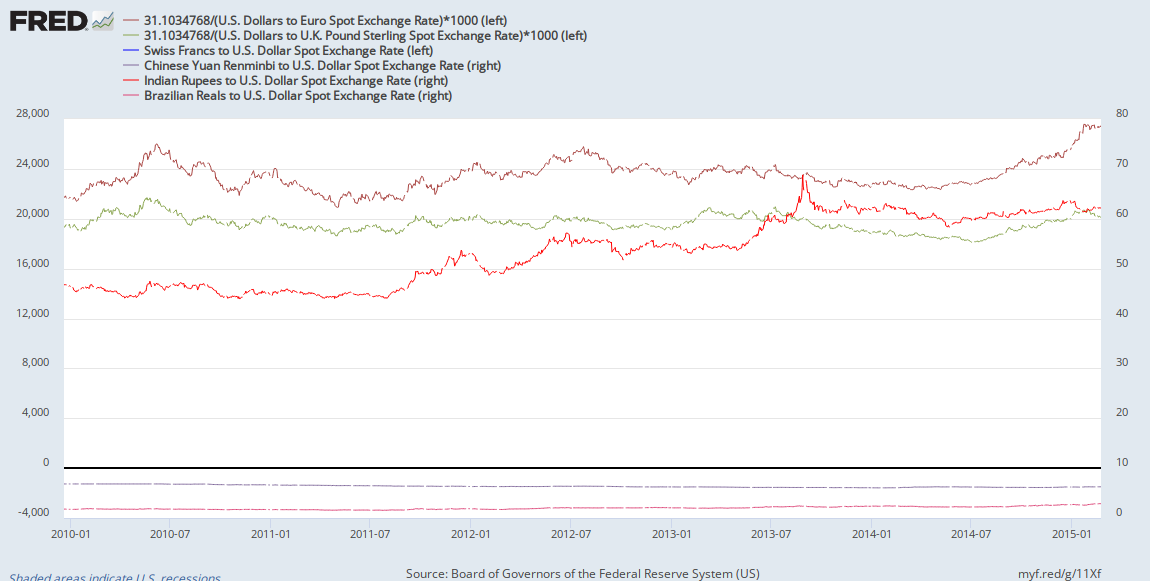

Je zoome sur les dernières années pour que vous appréciez mieux les mouvements provoqués par l'abandon du peg par la Banque Nationale Suisse et par le QE de la BCE depuis le 22 janvier :

Les devises occidentales USD, GBP, euro dévissent par rapport à l'or: ces devises s'échangent contre une quantité d'or qui diminue rapidement.

Les devises des pays BRICS et le franc suisse sont stables ou bien grimpent par rapport à l'or. Une devise des pays BRICS s'échange contre une quantité croissante d'or. Il est ainsi évident de voir quel pays gagne et qui perd du pouvoir d'achat.

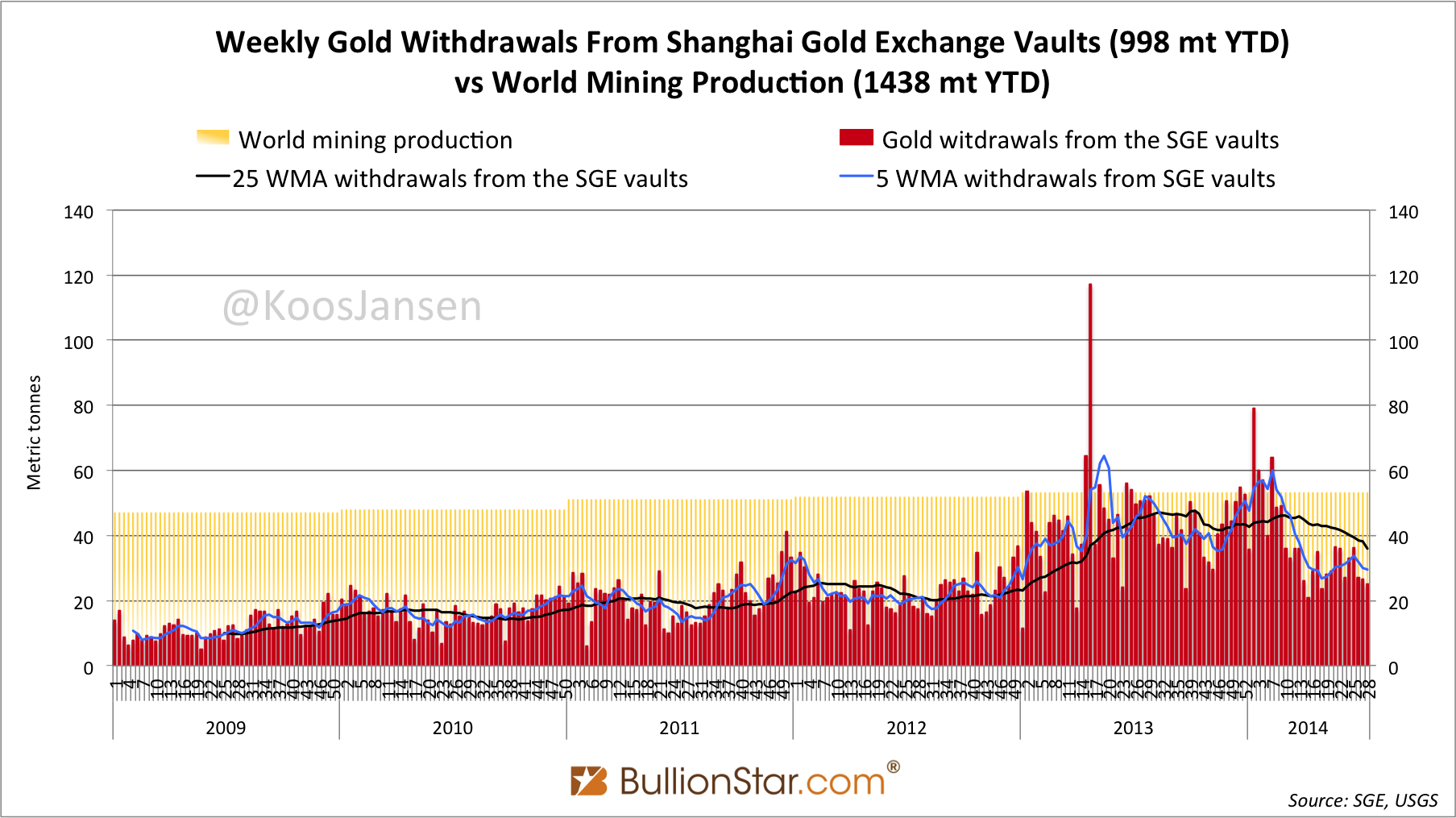

C'est le graphique le plus fiable pour suivre l'évolution de la guerre actuelle des devises. Nous avons ici utilisé le cours international de l'or à Londres, mais il faudra très bientôt utiliser le cours international de l'or à Shanghaï pour évaluer plus correctement la valeur réelle des devises.

La déflation se lit aussi dans l'évolution des taux d'intérêts des obligations d'Etat. Voici sur ce graphique ce que donne cette évolution à travers plusieurs régimes monétaires.

La baisse est quasi-continue depuis 1982, également pour tous les pays de la zone euro excepté la Grèce. Des plus bas historiques ont désormais été atteints. Le taux allemand à 10 ans est désormais à 0,4%, soit 10 fois moins environ que la valeur idéale. Le taux de l'obligation d'Etat japonais à 10 ans a atteint 0,2% cette semaine et celle à 5 ans a atteint 0,00%, suite à l'abominable "Abenomics". Alors qu'un régime de stabilité des taux caractérise une période de développement sain, on note un effondrement historique des taux allemands au début des années 20, suivie de la période d'inflation dont les origines économiques réelles ne sont jamais approfondies.

La baisse des taux d'intérêts a un effet pervers. En diminuant le service de la dette, pour les Etats, les entreprises ou les particuliers, elle incite ces acteurs à emprunter encore davantage, et à ne surtout rien changer de leurs comportements. Ne répète-t'on pas depuis des années que "les taux n'ont jamais été aussi bas, et qu'il faut en profiter"? Ainsi le volume absolu de dettes s'accroît, et rend impossible la hausse future des taux à moins de risquer une embolie subite. Le piège s'est refermé.

La baisse des taux appelle une nouvelle baisse: les entreprises et particuliers diffèrent leurs investissements de quelques mois, pour bénéficier de taux encore plus avantageux, ou bien parce qu'ils n'ont pas confiance dans la dérive que prend l'économie et les relations internationales. Tous ces retards produisent un ralentissement de l'économie réelle, qui s'accumule. La banque centrale décide alors d'assouplir encore davantage les conditions de crédit toujours avec le même prétexte: "faire repartir la croissance". Les taux rebaissent.

Il est aisé de comprendre que la source problème vient d'un déficit de demande de crédit, d'un déficit de confiance des sujets-citoyens, et non pas d'un déficit d'offre de crédit. Quand chaque acteur économique décide de retarder son action, dans les faits il se retire du jeu. C'est ce qui se passe dans toutes les situations où un acteur veut dominer les autres et impose ses désirs par la force, la loi, la répression ou le monopole n'étant que des expressions de la force. Les autres joueurs préfèrent délaisser le jeu et en recréer un autre sans faire participer le mauvais joueur. L'action du joueur dominant tombe peu à peu dans le vide.

Notre QE qui déverse du cash aux banques n'est activé que pour aider les banques dans leur problème de solvabilité et d'entretien du flux de Bons du Trésor américain. Pour ceux qui attendent tout d'une centralisation socialiste, il aurait été bien plus logique que ce cash soit déversé directement aux foyers et PME afin d'aider réellement la demande.

La planche à billets électronique, c'est-à-dire le QE que nous allons activer, va encore écraser davantage la structure des taux d'intérêts, en particulier pour les taux longs maintenant que les taux courts sont à zéro ou moins. Vous pouvez en avoir une illustration en observant ce qui s'est passé suite aux QE activés par la Fed depuis 2008, qui sont matérialisés par la courbe des obligations rachetées par la Fed :

L'inflation se mesure par rapport à une référence absolue. Celle-ci ne peut pas, et ne pourra jamais être une devise, euro, dollar ou autre. La seule référence absolue existante est l'or métal. Il faut mesurer tous les prix en masse d'or fin. En effet on ne mesure pas un mètre-ruban à l'aide d'une élastique, mais les variations de longueur d'une élastique à l'aide d'un mètre-ruban.

Voyez par exemple sur ce graphique les prix des principales devises mesurées en mg d'or fin:

Prix des devises mesurées en mg d'or fin

échelle de gauche: USD, Euro, GBP, CHF,

échelle de droite: Yuan, Rupee, Real ;

données mensuelles depuis 04/1968

Je zoome sur les dernières années pour que vous appréciez mieux les mouvements provoqués par l'abandon du peg par la Banque Nationale Suisse et par le QE de la BCE depuis le 22 janvier :

idem; données quotidiennes depuis 01/2010

Les devises occidentales USD, GBP, euro dévissent par rapport à l'or: ces devises s'échangent contre une quantité d'or qui diminue rapidement.

Les devises des pays BRICS et le franc suisse sont stables ou bien grimpent par rapport à l'or. Une devise des pays BRICS s'échange contre une quantité croissante d'or. Il est ainsi évident de voir quel pays gagne et qui perd du pouvoir d'achat.

C'est le graphique le plus fiable pour suivre l'évolution de la guerre actuelle des devises. Nous avons ici utilisé le cours international de l'or à Londres, mais il faudra très bientôt utiliser le cours international de l'or à Shanghaï pour évaluer plus correctement la valeur réelle des devises.

La déflation se lit aussi dans l'évolution des taux d'intérêts des obligations d'Etat. Voici sur ce graphique ce que donne cette évolution à travers plusieurs régimes monétaires.

Valeurs annuelles des taux des obligations d'Etat entre 1860 et juillet 2012.

La baisse est quasi-continue depuis 1982, également pour tous les pays de la zone euro excepté la Grèce. Des plus bas historiques ont désormais été atteints. Le taux allemand à 10 ans est désormais à 0,4%, soit 10 fois moins environ que la valeur idéale. Le taux de l'obligation d'Etat japonais à 10 ans a atteint 0,2% cette semaine et celle à 5 ans a atteint 0,00%, suite à l'abominable "Abenomics". Alors qu'un régime de stabilité des taux caractérise une période de développement sain, on note un effondrement historique des taux allemands au début des années 20, suivie de la période d'inflation dont les origines économiques réelles ne sont jamais approfondies.

La baisse des taux d'intérêts a un effet pervers. En diminuant le service de la dette, pour les Etats, les entreprises ou les particuliers, elle incite ces acteurs à emprunter encore davantage, et à ne surtout rien changer de leurs comportements. Ne répète-t'on pas depuis des années que "les taux n'ont jamais été aussi bas, et qu'il faut en profiter"? Ainsi le volume absolu de dettes s'accroît, et rend impossible la hausse future des taux à moins de risquer une embolie subite. Le piège s'est refermé.

La baisse des taux appelle une nouvelle baisse: les entreprises et particuliers diffèrent leurs investissements de quelques mois, pour bénéficier de taux encore plus avantageux, ou bien parce qu'ils n'ont pas confiance dans la dérive que prend l'économie et les relations internationales. Tous ces retards produisent un ralentissement de l'économie réelle, qui s'accumule. La banque centrale décide alors d'assouplir encore davantage les conditions de crédit toujours avec le même prétexte: "faire repartir la croissance". Les taux rebaissent.

Il est aisé de comprendre que la source problème vient d'un déficit de demande de crédit, d'un déficit de confiance des sujets-citoyens, et non pas d'un déficit d'offre de crédit. Quand chaque acteur économique décide de retarder son action, dans les faits il se retire du jeu. C'est ce qui se passe dans toutes les situations où un acteur veut dominer les autres et impose ses désirs par la force, la loi, la répression ou le monopole n'étant que des expressions de la force. Les autres joueurs préfèrent délaisser le jeu et en recréer un autre sans faire participer le mauvais joueur. L'action du joueur dominant tombe peu à peu dans le vide.

Notre QE qui déverse du cash aux banques n'est activé que pour aider les banques dans leur problème de solvabilité et d'entretien du flux de Bons du Trésor américain. Pour ceux qui attendent tout d'une centralisation socialiste, il aurait été bien plus logique que ce cash soit déversé directement aux foyers et PME afin d'aider réellement la demande.

La planche à billets électronique, c'est-à-dire le QE que nous allons activer, va encore écraser davantage la structure des taux d'intérêts, en particulier pour les taux longs maintenant que les taux courts sont à zéro ou moins. Vous pouvez en avoir une illustration en observant ce qui s'est passé suite aux QE activés par la Fed depuis 2008, qui sont matérialisés par la courbe des obligations rachetées par la Fed :

Taux directeur de la Fed (FF), taux des obligations d'Etat de 1 à 30 ans (DGS1Y à DGS30Y), volume des obligations rachetées par la Fed (TREAST); Données quotidiennes depuis 06/2006

Question: Comment peut-on se prémunir contre une politique déflationniste ?

Draghi: Quand la politique monétaire est centralisée et conduite de façon déflationniste, l'histoire a montré qu'il existe un moyen ultime: acquérir de l'or ou de l'argent métal, et les stocker en dehors du système bancaire, sous forme de pièces ou lingots. Leur valeur réelle quasiment constante leur permettra d'être spontanément remis en circulation, à tout instant, pour réaliser les échanges critiques à l'échelle locale dans une époque particulièrement troublée. Chaque acquisition d'or revient à sortir un peu plus du jeu dont je parlais, et donc hâte sa fin.

Il est particulièrement intéressant pour les acquéreurs de noter que ces métaux monétaires offrent la même protection dans les périodes d'hyper-inflation, pour les mêmes raisons.

Ce moyen ultime, cette dernière carte individuelle, est un recours utile en cas de faillite de la société. Il ne doit cependant pas faire oublier des actions collectives préalables et qui restent toujours possibles. Celle du mouvement Syriza en Grèce, par exemple, en est un bon exemple.

Il est particulièrement intéressant pour les acquéreurs de noter que ces métaux monétaires offrent la même protection dans les périodes d'hyper-inflation, pour les mêmes raisons.

Ce moyen ultime, cette dernière carte individuelle, est un recours utile en cas de faillite de la société. Il ne doit cependant pas faire oublier des actions collectives préalables et qui restent toujours possibles. Celle du mouvement Syriza en Grèce, par exemple, en est un bon exemple.